本文與Ferguson和Schularick教授的不同看法是,2007年~2009年發生的美國金融海嘯並非是"Chimerica"時代終結的起點,而是更早之前1998年~1999年發生的亞洲金融危機,才是促使中國改變經濟戰略思維的轉捩點。事實上,在中國改革開放採取複製亞洲四小龍模式、融入東亞雁飛型生產鍊之始,中國本身早已認知到自己相對於美國,是處於弱勢的經貿戰略地位,只是當時依賴此一體系可為中國帶來龐大的外匯收益與經濟動能,一掃過去洋躍進失敗後面臨的財政與外匯雙赤字窘境。而1998年~1999年亞洲金融危機的發生,正是中國企圖突破國際經貿弱勢地位、建立以中國為核心的亞洲資本積累體系的發軔。為了配合此一國際經貿大戰略的轉型,中國也開始對內啟動多項經濟體制調整與改革。

本文將從國際地緣政經結構的角度,討論中國在國際資本積累體系中所面臨的限制為何?中國採取何種策略以突破此一發展困境?以及此一策略要能成功,必須解決哪些關鍵課題?

壹、亞太資本積累體系V.S 亞洲資本積累體系

一、戰後形成以美國為核心的亞太資本積累體系

Ferguson和Schularick教授雖然觀察到美國與中國之間的競合關係,但從長期發展和結構性的觀點來看,"Chimerica"只是跨太平洋資本積累體系中的一隅,而這個跨國資本積累體系早在二次大戰後就已逐漸形成。雖然亞洲各國在這個體系中的角色和地位會隨著時空環境不同而有所調整,但是整體以美國為主導的跨國資本積累體系並沒有發生多大的結構性轉變。

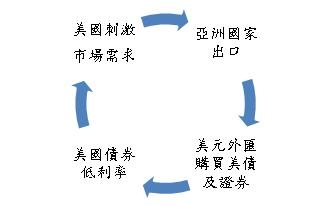

亞太資本積累體系是指二次戰後,在橫跨太平洋的各國之間,存在一個緊密的投資和貿易循環關係,各國在此大經貿互動分工架構下各自定位自己的經濟成長模式。亞太資本積累體系的具體運作是,美國扮演市場需求者的角色,運用各項政策工具擴大消費市場刺激國內經濟成長,進而產生大量進口需求,此時,日本、亞洲四小龍等亞洲國家和地區採取鎖定美國市場的出口導向政策,其所賺取的美元外匯存底,以購買公債等投資形式重新流入美國,這些海外資金彌補了其巨額經常帳逆差並支持了其國內所採取的成長導向政策,形成一個貿易、金融流動循環的跨國資本積累體系(參見圖一)。同時,亞洲各國和地區也透過此一國際資本積累循環,解決境內資本不足、外匯不足、產業升級不易的問題,並逐步帶動就業和人均所得的成長。在亞太資本積累體系中,「美元」的強勢國際貨幣地位和角色,則是支撐此一資本積累體系的核心支柱。

圖一:亞太資本積累體系之運作

亞太資本積累體系雖然在二次戰後帶動了台灣、香港、韓國、新加坡等亞洲四小龍、東南亞國家和日本的繁榮發展,也促使美國與亞洲國家和地區政治關係的進一步深化,但是亞太資本積累體系中隱含的政經矛盾,也使得1980年代之後「亞洲意識」逐漸抬頭。亞洲國家和地區面臨的矛盾是,雖然亞太資本積累體系可以帶動內部經濟成長,但是其自身的經濟發展和政策自主性,卻也必須被迫與美國掛鉤,美國經濟發展的遲緩或繁榮,以及財經政策的效應都將連帶影響東亞各國和地區。同樣的,美國面臨的矛盾則是,為了支持此一資本積累體系的運作,美國必須忍受財政與經常帳的雙赤字,以及承擔生產外移或外包(outsourcing)所導致的失業和貧富差距擴大等社會問題。

二、1980年代建立亞洲資本積累體系的意識抬頭

1980年代後此一矛盾衝突表面化,美國由於國內經濟不振和失業問題惡化,因此依恃其位於亞太資本積累體系的結構優勢地位,要求貿易對手國放鬆對匯率的控制,使其貨幣升值。從過去1985年的廣場協定逼迫日元升值,以及隨後逼迫新台幣、韓圜升值,到今日壓迫人民幣升值及匯率制度改革等,都是在這個脈絡下進行的。

如前所述,美國此一舉動也刺激了東亞國家「亞洲意識」的抬頭,並企圖藉由彼此區域經貿合作關係的強化與制度化,形成屬於亞洲國家的新「亞洲資本積累體系」。1990年代末期亞洲金融危機的發生,再加上中、印等新興經濟大國的崛起,再度為要求建立亞洲資本積累體系的呼聲推波助瀾。從過去倡議由日本主導的東亞經濟論壇(East Asia Economic Caucus, EAEC)到近年的三個「東協十加一」(東協加中國、東協加韓國、東協加日本)、「東協十加三」(東協加中、日、韓)3、東亞共同體倡議、區域全面經濟夥伴關係(Regional Com-prehensive Economic Partnership, RCEP)4等,都是企圖建立亞洲資本積累體系的戰略構想。

隨著此一區域經貿戰略的開展,為了打破「美元主導」此一亞太資本積累體系的核心支柱,東亞各國也相應提出建立諸如亞元、亞洲貨幣基金組織、亞洲債市、亞洲換匯機制等金融配套措施。

面對此波亞洲意識抬頭,美國為了維持其主導地位,因此也採了雙邊FTA、亞洲參與、亞太開放三個策略來強化穩固既有的亞太資本積累體系:

(1)與個別亞洲國家展開經貿合作協定談判(例如美韓FTA)的雙邊策略;

(2)要求參與東亞峰會等區域經貿合作機制的「亞洲參與」策略;

(3)透過要求擴大由新加坡、汶萊、智利、紐西蘭等國家所組成的「泛太平洋戰略經濟夥伴協定」(TPP, Trans-Pacific Strategic Economic Partnership Agreement),納入更多泛太平洋國家,並推動亞太經合會(APEC, Asia-Pacific Economic Cooperation)架構未來朝向建立亞太自由貿易區(FTAAP, Free Trade Area of the Asia-Pacific)方向轉型,將過去非正式的亞太資本積累體系予以體制化的「亞太開放」策略。

儘管美國總統歐巴馬2010年提出的「五年出口倍增計畫」以及今年再提出欲扭轉製造業全球分工的企業內包(insourcing)、美國再工業化等策略思維,有違亞太資本積累體系的運作模式而可能阻礙上述三項區域策略的執行,歐巴馬政府如何解決美國國內利益與國際利益之間的衝突也有待後續觀察,但可以確定的是,美國已決心強化亞太資本積累體系以繼續維持其在亞洲的經貿影響力。

因此從地緣政經局勢來看,以美國為主導的「亞太資本積累體系」,以及由亞洲國家企圖建立的「亞洲資本積累體系」,未來將是左右亞洲各國經貿競合及影響各國經濟發展的兩股重要力量。

貮、亞洲區域目前仍由亞太資本積累體系主導

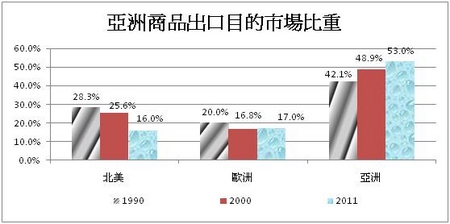

自1990年代迄今,亞洲區域內貿易往來的程度不斷提升,顯示亞洲區域內的經貿活動關係逐漸加深,經貿整合的程度有所提升。根據世界貿易組織(World Trade Organization, WTO)的統計數據,1990年亞洲區域內商品出口佔亞洲整體商品出口總額為42.1%,2000年達48.9%,2011年更增至53%,超過半數以上。相反的,亞洲對北美市場商品出口佔亞洲整體商品出口總額則逐漸降低,1990年為28.3%,2000年降為25.6%,2011年更降至16%(參見圖二)。

圖二:1990~2011年亞洲區域內(intra-region)及區域間(inter-region)商品出口目的市場比重 資料來源:WTO, International trade statistics, 2001, 2012。

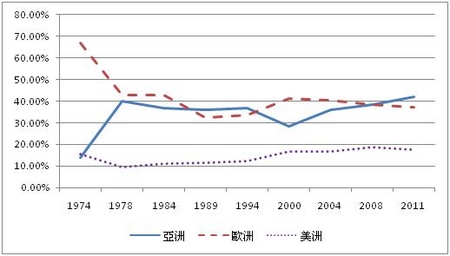

然而,相對於亞洲區域內部貿易往來程度不斷加深,雖然亞洲對北美出口比重逐漸下滑,但這不代表亞洲區域已逐漸脫離亞太資本積累體系而形成自主的亞洲資本積累體系。從貿易順差來看,根據WTO統計數據,2000年時亞洲對北美的貿易順差是1,940億美元,至2011年時順差增加到4,300億美元,貿易順差不斷增加。5而這些貿易順差又透過回購美國長期證券及債券的方式,回流至美國。圖三顯示,亞洲國家持有美國長期證券和債券金額,佔美歐亞三大洲整體持有的比重,自1978年迄今基本都維持在30%~40%左右的水準。這些數據都顯示,前述亞太資本積累體系的運作模式仍未有太大的轉變;而亞洲區域內貿易往來日益密切的現象,反映了亞洲內部的貿易分工程度更加深化。

圖三:三大洲持有美國長期證券、債券金額比重資料來源:U.S. Department of the Treasury, Report on Foreign Holdings of U.S. Long-Term Securities, 2000, 2012.

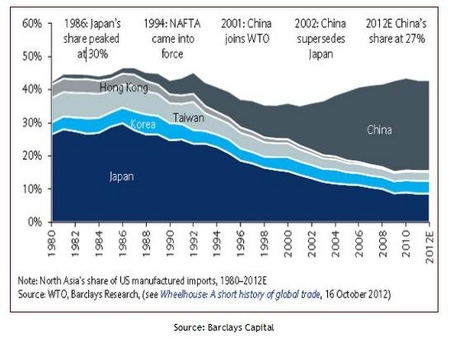

亞洲內部貿易分工程度的提升,也反映在中國大陸對亞洲國家的貿易關係上。中國大陸在整體「亞洲工廠」的生產鍊中居於加工者的角色,亦即中國從亞洲鄰國進口生產零組件,經加工後出口至美國、歐洲等國家。從下圖四可以看出,台灣、日本、韓國、中國大陸、香港加總佔美國商品進口額比重,自1980年迄今並沒有出現很大的變化,但大約自2000年之後,中國大陸已取代了日本,成為東亞各國和地區對美國出口中最主要的國家。

圖四:1980~2012年東亞國家及地區在美國商品進口的市佔率變化資料來源:轉引自http://wallstreetcn.com/node/19330。

只不過,中國大陸對美國的出口,很大一部分是因上述東亞國家和地區將加工貿易生產基地轉移至中國大陸的結果。根據中國大陸海關統計,2011年中國對美國出口中,加工貿易是1,756.4億美元,佔中國對美國出口的54.1%,加工貿易順差是1,537.5億美元,佔整個中美貿易順差的75%以上;換句話說,在中國大陸對美國的出口中,加工貿易就佔了一半以上。6雖然歐洲自2005年之後,已成為中國大陸最主要出口市場,但美國市場對中國大陸出口的重要性仍不言可喻。

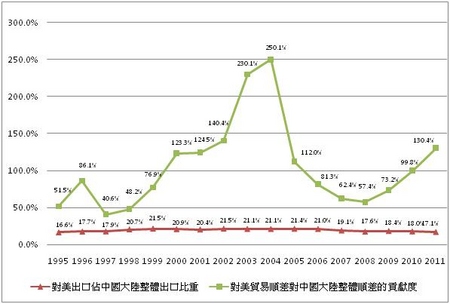

中國大陸對美出口佔其整體出口總額的比重雖然自2002年之後逐漸降低,2011年時降至17.1%,大約是1996年左右時的水準,但是對美國的貿易順差卻仍是中國大陸整體貿易順差的最大來源之一,甚至比對歐洲順差還要更大;2011年對美貿易順差超過其整體順差,貢獻度達130.4%,比1996年時的貢獻度86.1%更高(參見圖五)。

圖四:美國市場對中國出口及順差貢獻度比重資料來源:中國統計局,各年度《中國統計年鑑》。

由上述情況可知,目前亞洲區域中亞太資本積累體系仍是最主要的經貿主導力量。然而這也隱含著,亞洲各國和地區在亞太資本積累體系中,仍必須面對其自身經濟發展和政策自主性將受到美國較大影響的結構性矛盾。前述美國歐巴馬總統提出的「出口倍增計畫」及美國再工業化等策略思維,勢必將面臨亞太資本積累體系中亞洲國家與美國之間新一波的利益矛盾和衝突。

叁、中國經濟轉型的戰略企圖與挑戰

雖然亞洲仍主要由亞太資本積累體系主導,但相對於與日俱增的區域內貿易情況,東亞區域合作的制度化進程仍顯得落後許多,更與東亞總體投資與貿易佔世界總額比例的快速增長之情況,明顯不對稱。

如前所述,1990年代初期亞洲地區的經貿合作仍未有明顯突破性的進展;直至1990年代末亞洲金融危機爆發之後,各種區域合作對話機制開始全面展開,合作議題也日趨多元化,亞洲整體的區域合作才又邁入一個重要發展里程,建立自主的亞洲資本積累體系的議題乃再度浮上檯面。

在建立亞洲資本積累體系的推動中,日本和中國大陸始終是牽繫東亞經濟合作發展的關鍵。如前所述,要形成一個自主的國際資本積累體系的關鍵,在於必須有一方扮演市場需求的角色,忍受財政與經常帳雙赤字的風險,同時該國的貨幣也必須成為具有國際清算、投資、儲備等功能的國際性貨幣地位,承擔短中期內因資本帳開放、匯率升值而產生的經濟和金融波動風險。日本過去在1970至1980年代也曾經有此企圖構想,並積極推動日元國際化,但後來因國內對應政策不當,最終不但此一經貿戰略失敗,國內更困窘於泡沫經濟破滅所產生的後遺症。

隨著日本陷入長年經濟不振的泥淖,中國大陸的經濟連年快速成長,已使得中國大陸逐漸成為推動亞洲資本積累體系的要角。1979年以來,中國大陸採取的改革開放,客觀上是仿效亞洲四小龍的策略,即積極參與亞太資本積累體系以促使國內產業和經濟的發展。在此一策略之下,由於中國大陸的低製造成本優勢,使得原處於亞太資本積累體系中的亞洲四小龍,開始將生產基地轉移至中國,中國大陸也因此成為了「亞洲工廠」,獲得了巨大的經濟成長利益,並進而擴展對歐洲的出口,成為「世界工廠」。不過,隨著中國大陸的經濟崛起,亞太資本積累體系內的結構性矛盾也逐漸轉移到美、中的經貿衝突上;美國過去要求日本及亞洲四小龍匯率升值的壓力,也開始轉向中國大陸。

中國大陸在亞太資本積累體系中所面臨的結構性發展限制益加明顯,原本倚賴亞太資本積累體系來獲取成長動能的模式,也因美中經貿衝突的日漸加劇而逐漸出現侷限性。因此,建立自主的亞洲資本積累體系對於中國大陸而言,更顯需要。不過,中國大陸仍然屬於開發中國家的現實,對於中國大陸能否有效推動建立亞洲資本積累體系,仍存在不小的挑戰。亞洲國家多屬開發中國家性質,過去的區域經貿合作歷史經驗顯示,發展中國家彼此結合所形成的經濟合作通常不易形成運作自主的國際資本積累體系。

要成功推動建立以中國大陸為核心的亞洲資本積累體系,有三個關鍵因素。關鍵之一是能否有效調整國內經濟發展戰略,從目前由投資、出口帶動經濟成長的模式轉型成以消費為主導的經濟成長模式,扮演亞洲資本積累體系中的市場需求者角色,能否有效增加中產階級的人數和收入水準將是重要因素。

其次,關鍵之二是,要挑戰以美元霸權為運作核心的亞太資本積累體系,中國大陸必須推動人民幣國際化,使人民幣逐步取代美元,成為亞洲資本積累體系最主要的金融中介。這一點,本文與Ferguson和Schularick教授的看法類似,亦即當人民幣發展成為可自由兌換的國際貨幣時,"Chimerica"時代將走向終結。然而,要推動人民幣國際化,必須實行金融和外匯自由化,並且較大幅度改革其金融、貨幣與外匯制度,逐步化解人民幣成為國際性貨幣後所產生的「貿易赤字和金融波動」的二元風險。先前中國大陸「十二五」規劃中,已將「擴大人民幣跨境使用,逐步實現人民幣資本帳戶可兌換」,以及「要促進國際貨幣體系合理化,要推動國際金融體系改革」等列入政策推動目標。而中國大陸為降低對美元的依賴,加速推動人民幣國際化,也密集推出一系列措施,包括積極推動"走出去"對外直接投資、跨境貿易結算、境外發行人民幣債券、與貿易夥伴簽署雙邊貨幣互換協議、建設香港為人民幣離岸中心、逐步開放資本帳以建立海外人民幣回流機制等,目前雖已有不錯的成果,但後續仍值得密切觀察。

最後,關鍵之三是其他亞洲國家對中國大陸建立亞洲資本積累體系的支持。中國大陸的經濟成長模式轉型與體制改革能否成功,當然最重要的關鍵還是操之於中國大陸自己,但對於推動人民幣國際化來說,人民幣若能獲得亞洲國家和地區內部的認同和接受,而成為亞洲地區的貿易結算、投資、甚至外匯儲備的主要國際性貨幣之一,仍有賴亞洲其他國家的支持。

上述涉及經濟成長模式轉型、金融與外匯體制改革和人民幣國際化程度的三項因素,將是影響中國大陸能否衝出亞太資本積累體系、成功推動建立亞洲資本積累體系的關鍵。而此一區域經貿版塊的變動與重整,也將牽動台灣未來的政經發展。

作者盧俊偉為台灣大學政治學博士、台灣公共政策發展協會副秘書長

註解:

1.Ferguson, Niall and Schularick, Moritz. 2007. “‘Chimerica’ and the Global Asset Market Boom.” International Finance, 10:3: 215–239.

2.Ferguson, Niall and Schularick, Moritz. 2009. “The End of Chimerica.” Harvard Business School Working Paper.

3.過去1990年代東協國家即有類似「東協加三」的合作倡議,但後來因美國等國的反對而暫時作罷。1997年爆發的亞洲金融危機又再度使此議題浮出檯面,中、日、韓對此東亞區域合作的看法也轉趨積極。

4.RCEP是由東協主導,主要包含日本、韓國、中國、澳洲、紐西蘭、印度及東協十國(一般稱「東協十加六」,計畫整合現有六個東協加一、東協加三,形成一個全球最大的開放型自由貿易區,涵蓋超過三十億人口,GDP超過十六兆美元,總貿易額相當全球的三分之一;規模遠勝歐盟(約四億人口、GDP十三兆美元)。

5.WTO, International trade statistics 2001, 2012。

6.〈人民日報海外版:美對華貿易吃虧論很搞笑〉,2012年10月20日,新浪網:http://finance.sina.com.cn/china/20121020/082713426696.shtml,擷取時間:2012年11月28日