- 點擊數:20077

- 發佈:2009-12-21

一、受到金融海嘯衝擊,2009年我國大尺寸面板產業面臨挑戰,導致上半年產銷值皆出現明顯衰退,第三季起受到液晶電視、NB市場需求明顯回溫,產品報價回升,促使第三季產銷值年增率由負轉正。

受到金融海嘯衝擊全球經濟景氣,全球消費性電子市場需求疲弱影響下,我國大尺寸TFT-LCD面板產業面臨極大挑戰。由於液晶電視市場需求成長趨緩,韓系電視品牌廠商轉為向韓系面板廠採購面板,導致國內各面板廠商產能利用率下降至歷史低點,促使2009年第一季我國大尺寸TFT-LCD面板產銷值僅分別為733.26億元、737.75億元,分別較2008年同期衰退63.76%、63.45%,廠商亦面臨鉅額虧損。2009年第二季受惠於下游終端廠商庫存水準過低,急單效應湧現,促使大尺寸TFT-LCD面板需求不再持續下滑,產品報價亦呈現止跌回穩的走勢,使得國內大尺寸面板產業景氣呈現落底,2009年第二季我國大尺寸TFT-LCD面板產業生產值、銷售值分別為1,212.92億元、1,196.86億元,較2008年同期衰退39.51%、38.92%,雖仍持續呈現衰退態勢,第二季產銷值衰退幅度已較上一季明顯趨緩,顯見我國大尺寸TFT-LCD面板市場景氣出現反轉。

進入到第三季,受到新興市場需求顯著提升、NB市場需求明顯回溫,促使全球大尺寸TFT-LCD面板景氣顯著回升,面板價格翻揚,帶動國內主要面板廠商出貨量、營收規模明顯成長,進一步使得我國大尺寸TFT-LCD面板第三季產銷值年增率轉正,同步呈現成長態勢。根據經濟部工業生產統計磁帶資料(詳見表一),2009年第三季我國大尺寸TFT-LCD面板生產值、銷售值分別達到1,604.11億元、1,600.74億元,年增率分別達到0.65%、3.90%,顯示2009年第三季我國大尺寸TFT-LCD面板產業出現景氣明顯回升的態勢。

表一 2007年~2009年我國大尺寸TFT-LCD面板產業產銷存概況

|

|

2007 | 2008 | 1Q09 | 2Q09 | 3Q09 | 2009前三季 |

|---|---|---|---|---|---|---|

| 生產值(億元) | 7,614.69 | 6,429.73 | 733.26 | 1,212.92 | 1,604.11 | 3,551.11 |

| 年增率(%) | 40.84 | -15.56 | -63.76 | -39.51 | 0.65 | -36.84 |

| 銷售值(億元) | 7,550.08 | 6,316.34 | 737.75 | 1,196.86 | 1,600.74 | 3,536.17 |

| 年增率(%) | 44.92 | -16.34 | -63.45 | -38.92 | 3.90 | -35.92 |

| 存貨值(億元) | 171.31 | 114.33 | 79.77 | 77.86 | 75.67 | 75.67 |

| 年增率(%) | -8.92 | -33.26 | -51.23 | -53.61 | -52.50 | -52.50 |

資料來源:經濟部工業生產統計資料,台經院產經資料庫整理,2009年11月

貳、產業動向

一、2009年面臨歐美液晶電視市場需求疲弱,中國液晶電視市場需求大幅成長,促使在中國布局較深的奇美電成為最大受惠者。

2009年面臨金融海嘯衝擊,歐美市場在經濟景氣疲弱及液晶電視滲透率較高的影響下,市場需求顯得疲弱,相較之下,中國液晶電視市場在CRT電視加速淘汰下,液晶電視市場需求大幅成長,因而成為各家面板廠兵家必爭之地。2009年因中國政府陸續推動補助政策,驅動當地市場需求提升,中國當地本土品牌因而受惠,根據DisplaySearch的資料,2009年中國液晶電視全年出貨量將高達2,700萬台,其中中國本土品牌在液晶電視市場的市佔率已提升至80%,顯見其本土品牌在中國市場的影響力。2009年因中國本土液晶電視品牌廠開始大量採用國內廠商所提供的電視面板,在本土品牌市佔率持續攀升下,帶動我國主要面板廠友達、奇美電液晶電視面板出貨成長,其中又以布局中國較深的奇美電為最大受惠者,由於奇美電客戶涵蓋中國本土六大品牌,隨著中國本土品牌液晶電視銷售表現持續成長,中國市場的出貨將佔奇美電2009年電視面板出貨量的40%以上,估計2009年奇美電在中國電視面板市佔率將高達30.54%(詳見表二),居於市場首位。未來隨著群創併購奇美電,以奇美電目前在中國市場的市佔率加上鴻海集團在中國通路的布局,市場龍頭地位不易撼動。在友達方面,由於中國液晶電視出貨量約佔全球液晶電視市場的15%~20%,比重明顯較往年提高,友達主要客戶為TCL及海爾,估計2009年友達中國市場出貨量將達到550萬片,市佔率約為14.86%。

觀察2009年中國市場面板供應概況,台灣面板廠表現明顯優於韓系廠商,除政策性考量之外,由於台灣面板廠本身無電視品牌,與下游終端電視廠並無利益衝突,相較之下,韓系兩大面板廠Samsung、LGD本身皆具有強大的電視品牌,在市場競爭的考量之下,台灣面板廠商成為中國電視品牌廠商採購的首選,市場因而出現「CHIWAN」的效應。因應台灣面板廠在中國市場的影響力明顯提升,加上未來2年內中國液晶電視市場可望成為全球最大的液晶電視區域市場,促使韓系面板廠加快其在中國市場的布局,以有效提升其在中國市場的競爭力。

表二 2009年全球面板廠對中國市場出貨概況 單位:百萬片;%

|

國別 |

廠商 | 1Q09 | 2Q09 | 3Q09 | 4Q09(e) | 2009(e) | 全年市佔率 |

|---|---|---|---|---|---|---|---|

| 台灣 | 友達 | 0.3 | 1.4 | 1.8 | 2.0 | 5.5 | 14.86 |

| 奇美電 | 1.7 | 2.9 | 3.2 | 3.5 | 11.3 | 30.54 | |

| 華映 | 0.2 | 0.4 | 0.5 | 0.5 | 1.6 | 4.59 | |

| 日本 | IPS-α | 0.0 | 0.1 | 0.2 | 0.2 | 0.5 | 1.62 |

| Sharp | 0.2 | 0.3 | 0.8 | 1.0 | 2.3 | 6.21 | |

| 南韓 | LGD | 0.9 | 1.3 | 1.6 | 2.6 | 6.4 | 17.29 |

| SEC | 0.8 | 2.0 | 2.5 | 2.9 | 8.2 | 22.16 |

資料來源:DisplaySearch,2009年11月

二、著眼於中國內需市場商機龐大,除當地面板廠外,2009年國際面板大廠紛紛宣布將進入中國設廠。

2008年下半年以來,歷經金融海嘯的衝擊,世界各國消費力皆出現明顯的下滑,但新興市場在內需市場需求積極提升之下,景氣領先反轉,呈現逐步走揚的態勢。2009年在液晶電視大幅降價的刺激下,取代傳統的映像管電視效應發酵,促使中國液晶電視市場快速起飛,估計2009年中國液晶電視市場需求量將高達2,300萬台~2,500萬台,年增率接近90%,預期在2011年時,中國就可超越歐美等先進國家,成為全球最大的液晶電視單一市場。

隨著中國液晶電視市場的崛起,加上中國政府積極想要發展液晶面板產業,各地方政府均積極發展面板產業,提供各項的優惠、產業協助,吸引具有技術能力的國際面板廠進駐設廠,促使全球各大面板廠積極爭取在中國直接設置前段製程,目前除當地的京東方、龍飛光電、廣新光電等本土面板廠外,包括Sharp、Samsung、LGD等國際面板廠皆積極投入次世代面板廠的興建,其中潛在建廠或已在建廠中的8.5代產線已高達6座,預計在2011年~2012年間進入量產(詳見表三),相較之下,國內面板廠雖有意前進中國市場直接設廠,但受限於國內法令的限制,目前在中國市場的布局仍以後段製程為主,發展腳步相對較慢。

表三 各面板廠在中國市場布局一覽表

|

廠商 |

地點 | 世代 | 月產能(萬片) | 量產時間 |

|---|---|---|---|---|

| 京東方 | 合肥 | 6 | 9 | 2011 |

| 北京 | 8.5 | 9 | 2012 | |

| 廣新光電 | 佛山 | 8.5 | 6 | 2011 |

| 龍飛光電 | 昆山 | 8.5 | 9 | 2011 |

| LGD | 廣州 | 8.5 | 12 | 2012 |

| Samsung | 蘇州 | 8.5 | 10 | 2011 |

| Sharp | 南京 | 6 | 6 | 2011 |

| 南京 | 8.5 | 10 | 2013 |

資料來源:各公司、工研院IEK、工商時報、2009年10月

參、競爭態勢

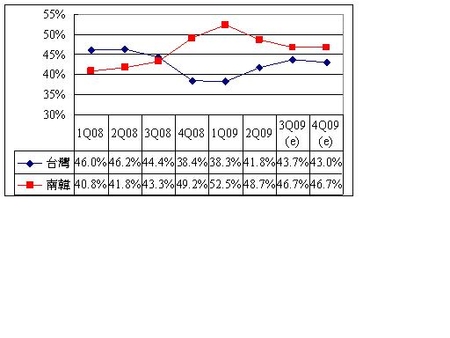

一、2008年第三季起,受到韓國電視品牌廠商轉為採購自家面板,使得韓國大尺寸面板出貨市占率超越台灣,2009年第二季過後,台灣廠商受惠於中國液晶電視市場需求成長,進一步拉近與南韓廠商的差距。

過去在10寸以上的大尺寸液晶面板,台灣在全球出貨市占率一直領先南韓,居於全球大尺寸出貨領導地位,2008年第三季起,受到金融海嘯的衝擊,韓國品牌廠商為維持集團內產能利用率,兩大韓系電視品牌廠商Samsung、LG紛紛減少向外採購,轉為採購自家面板,加上韓圜大幅貶值刺激出口成長,使得2008年第四季南韓大尺寸面板全球市占率一舉超越台灣,並呈現逐季上揚,至2009年第一季南韓大尺寸面板全球市占率達到52.5%(詳見圖一),導致台灣大尺寸面板全球市占率持續下滑,由2008年第三季之44.4%下滑至2009年第一季之38.3%。

2009年第二季起,台灣面板廠商受惠於中國家電下鄉政策刺激液晶電視需求持續成長,帶動台灣大尺寸面板出貨量持續提高,使得台灣大尺寸面板全球市占率逐季提升,估計第三季台灣市占率可望達到43.7%,進一步拉近與南韓廠商的差距。但值得注意的是,中國液晶電視市場的崛起,已引起日、面板廠的高度注意,因中國缺乏前段面板產能,因此日本、南韓廠商皆有加速至中國設置前段面板產能的計畫,台灣面板廠商受限於法令上的限制,布局腳步較慢,此將成為影響台灣大尺寸面板出貨市占率是否能持續提升的關鍵因素。

二、隨著市場景氣回升,韓系面板廠受惠於有效掌握玻璃來源、產能利用率較高,率先於第二季單季就已達到轉虧為盈,而國內面板廠則至第三季才進入獲利階段。

在中國液晶電視市場銷售持續成長的帶動下,全球大尺寸TFT-LCD面板產業景氣逐步回升,隨著液晶面板的市場需求轉佳,各大面板廠大舉採購玻璃基板,在產能無法有效供應下,玻璃基板供應出現缺口,導致面板價格自第二季止跌後持續走揚。隨著市場景氣的回升,韓國面板廠受惠於有效掌握玻璃來源、加上本身具備液晶電視品牌,有效確保產品的出海口,憑藉著垂直整合程度高、產品組合、客戶基礎較佳,市場佔有率節節高升,帶動第二季兩大韓系面板廠產能利用率已達95%~100%(詳見表四),明顯較台灣面板廠為佳,第三季產能利用率雙雙衝上滿載。反觀台灣面板廠商,受限於玻璃基板缺貨,對於國內面板廠出貨造成程度不一的影響,使得第三季國內兩大面板廠產能利用率僅達95%~98%,仍落後於韓系面板廠。

表四 全球主要面板廠商產能利用率

|

|

1Q09 | 2Q09 | 3Q09(e) | 4Q09(f) |

|---|---|---|---|---|

| 友達 | 65% | 95% | 98% | 90% |

| 奇美 | 58% | 88% | 95% | 90% |

| LGD | 90% | 100% | 100% | 95% |

| Samsung | 85% | 95% | 100% | 100% |

資料來源:Citi Investment Research and Analysis、各公司、台經院產經資料庫整理,2009年10月

由於產能利用率的差距,加上本身具備品牌、匯率上的優勢,使得韓系面板廠2009年第二季就已擺脫衰退的陰影,較台灣面板廠提早一季,呈現小幅獲利的態勢,而第三季獲利出現明顯的成長。其中Samsung之LCD部門第二季單季營業利益為3,020億韓元,相當於76.79億新台幣(詳見表五);而LGD第二季稅後純益則為1,500億韓元,相當於38.14億新台幣,第三季在產能滿載、產品報價持續走揚的帶動下,韓系兩大面板廠Samsung、LGD的獲利更進一步攀高至277.85、153.78億元。相較之下,台灣面板廠因產能利用率微幅落後,加上本身缺乏品牌之下,國內面板廠至第三季才進入獲利階段,友達、奇美第三季稅後純益分別達到74.20億元、51.49億元,但獲利水準明顯不如韓系面板廠。值得注意的是,隨著時序進入第四季產業淡季,韓系面板廠因折舊攤提較早結束,促使韓系面板廠較台灣面板廠更具成本優勢,可望以更靈活的價格策略,對於台灣面板廠形成更大的競爭壓力。

表五 2009年前三季台、韓主要面板廠商單季獲利概況 單位:新台幣億元

|

|

1Q09 | 2Q09 | 3Q09 |

|---|---|---|---|

| 友達 | -202.16 | -65.99 | 74.20 |

| 奇美 | -199.67 | -87.80 | 51.49 |

| LGD | - 65.00 | 76.79 | 153.78 |

| Samsung | -79.02 | 38.14 | 277.85 |

註:友達、奇美、LGD獲利數據皆以合併稅後純益為準;而Samsung則為LCD部門營業利益數據資料來源:各公司、台經院產經資料庫整理,2009年10月

三、群創併購奇美電之後,新奇美將成為全球第三大面板廠,產業競爭重心將由產能規模轉為整合能力。

2009年11月群創宣布以1:2.05換股比例併購奇美電子,存續公司為群創,更名為「奇美電子」,將於2010年5月1日正式合併,為全球面板產業投下震撼彈。透過此次合併,既有的群創產能,加上奇美電及先前已被群創併購的統寶產能,使得「新奇美電」產能將超越友達,成為台灣最大的面板供應商。過去群創的面板產業是定位在自給自足的代工廠商,在結合奇美電之後,將重新調整為兼具面板製造及組裝的一線大廠,對於全球液晶監視器、液晶電視代工大廠-冠捷將造成直接的衝擊。值得注意的是,近來面板廠與系統組裝廠之間的合作案頻傳,包括瑞軒與LGD合資成立的蘇州樂軒已經進入量產階段,而冠捷也正式宣佈將出資4,116萬美元與LGD訂立合資設立2家新公司的合作,將分別設立液晶電視LCM廠以及液晶監視器LCM廠,以進一步深耕中國市場。奇美電原本就為中國本土液晶電視品牌的主要面板供應商,隨著群創與奇美電子的合併,將挾其鴻海集團在中國市場的競爭力,大舉進軍中國液晶電視市場。整體而言,隨著群創併購奇美電之後,整體面板產業的經營模式將出現顯著的改變,過去面板廠商間的競爭重心在產能規模的競賽,以及成本的控制能力,但因液晶電視市場的崛起,廠商為掌握核心競爭力,開始進行一連串的垂直整合,包括Samsung、LG集團都具有自面板至液晶電視組裝、銷售的垂直整合能力,「新奇美電」的形成,將更加速產業整合的速度,未來產業的競爭重心將由產能轉為整合能力,液晶電視供應鏈整合能力將成為廠商競爭力高下立判的觀察重點。

肆、政策影響層面及產業展望

一、台、韓政府對於面板廠至中國設立前段製程的政策走向,將對於各國面板產業競爭力造成決定性的影響。

2007年台灣面板產值首度擠下南韓躍升全球第一,但這樣的優勢地位並未保持太久,2009年南韓面板廠在本身集團的液晶電視的支持下,市佔率明顯優於台灣面板廠,對於台灣面板廠商造成極大的競爭壓力。2009年中國液晶電視市場的崛起,使得台、韓面板廠在中國市場的競爭日益白熱化,台灣廠商雖在中國本土品牌液晶電視廠的加持下,在中國市場居於領先地位,但韓系面板廠為扳回劣勢,開始規劃前進中國設立前段製程,包括LGD、Samsung宣布將分別在廣州、蘇州設立8.5代線,預計2011~2012年進入量產,使得台灣面板廠登陸投資的迫切性因而升高,包括友達、奇美電等廠商皆群起呼籲政府要儘速開放至中國投資前段面板製程,著眼於面板產業的長遠發展,開放中國投資前段製程,除貼近市場與客戶外,並可免除關稅,將可提升產業競爭力。

雖然南韓面板廠紛紛宣示前進中國設廠,但南韓政府至今仍未宣布通過南韓面板廠可前進中國設廠,因此韓系面板廠是否能順利進入中國市場投資仍具一定的變數。目前南韓政府已於2009年10月通過修改「尖端技術流出防治法」,預定年底前將宣布通過讓Samsung、LGD順利前進中國投資面板產業。相較之下,台灣政府在面板是否能登陸投資的議題上,僅表示考慮將以專案審查的方式,有條件准許國內面板廠商登陸投資,至於是開放幾代面板廠登陸仍未宣布細節。除此之外,經濟部亦決定將面板與面板所使用的玻璃納入兩岸經濟合作架構協議(ECFA)早期收穫清單,以便與中國協商ECFA時,可向中國爭取進口關稅由現行的3%降至0%,以擁有較南韓、日本更具優勢的競爭利基。整體而言,面板廠商在面臨日益激烈的市場競爭之下,中國市場成為各家面板廠的兵家必爭之地,因此南韓、台灣在開放面板廠商進入中國投資的政策方向以及開放的時點,備受市場各界關注,亦將對於未來全球面板產業的競爭態勢形成重大的影響。

二、2010年面板產業將在創新應用的風潮下,重新回到成長的軌道,惟需注意的是韓系面板廠前進中國設廠對於我國面板廠所造成的衝擊。

展望2010年,在LED背光、電子紙顯示器面板、觸控面板等創新應用的風潮驅動下,我國顯示器面板產業憑藉著在LED、電子紙以及觸控面板供應鏈布局皆相當完備之下,在市場激烈的競爭中,取得相對有利的位置。但值得注意的是,2009年我國TFT-LCD面板市占率龍頭地位已被韓國面板廠商所取代,且日、韓面板大廠接積極投入中國新世代面板廠的投資,使得台灣廠商在中國液晶電視市場的優勢面臨挑戰,此將成為台灣面板廠是否能重新取得市佔率龍頭地位的重要指標。除此之外,2010年面板產能將持續增加,恐將面臨供過於求的壓力,在面板報價仍有進一步下探的壓力下,廠商獲利仍將面對挑戰。

作者邱昰芳為台灣經濟研究員研究人員

(本文謹代表作者各人意見,不代表本智庫立場)