- 點擊數:9798

- 發佈:2017-01-18

一、川普經濟政策對台灣經濟的可能影響

(一)川普的經濟政策主張

就業情勢已是當前美國政策部門最為重視的總體經濟指標之一,從美國聯準會(FED)將就業情勢列為升息決策的重要指標,到美國總統當選人川普於大選時提出要透過各項政策措施,為美國未來十年創造2,500萬個就業機會,可以看出美國當前總體經濟政策的思考都是圍繞在就業創造的核心目標上。而如此「就業導向」的經濟政策思考,事實上有其現實背景。

美國如今已是十足典型的「由消費驅動經濟成長」的大陸型經濟體,美國消費占GDP比重將近七成,甚至在金融海嘯之後,此一比重還持續成長,由2007年的67.35%上升至2015年68.38%。而創造就業的重要性在於,就業情況與消費支出息息相關,就業情況不佳將直接影響家庭所得及消費支出意願,換言之,美國若無法有效提振就業成長,將直接影響美國整體經濟表現,因此「創造就業」就成為美國相關經濟政策中(包括財政及貨幣政策)的重中之重。

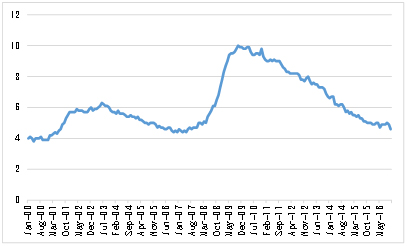

如下圖1所示,2008年美國爆發金融海嘯之後,美國就業情況受到重創,失業率於2008年之後急遽攀升,2009年10月達到10%頂點,與金融海嘯前2006年、2007年的平均失業率約4.6%相比,失業情況等於惡化一倍以上。目前整體失業率情況雖然已逐漸回復到金融海嘯發生前的2007年左右水準,但是從各產業部門表現來看,情況仍有些不同。

資料來源:United States Labor of Department.

圖1、2000~2016年美國失業率變動趨勢

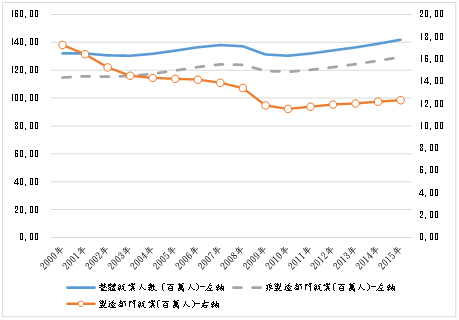

如下圖2所示,2008年之後美國整體及非製造業部門的就業人數已呈現逐漸回升趨勢,且2015年的就業人數(分別為1.42億人、1.30億人)皆已超越金融海嘯前的2007年水準(分別為1.38億人、1.24億人),惟製造業部門則相對呈現緩慢復甦情況,且2015年就業人數約1,232萬人尚未回升到金融海嘯前2007年的1,388萬人。

資料來源:United States Labor of Department.

圖2、2000~2015年美國就業人口變動趨勢

而為了達到上述政見目標,川普經濟政策的主要核心目標是如何刺激生產以帶動就業需求增加,其採取的經濟政策主張橫跨了供給面、需求面、貿易政策等三大面向。

在具體主張上,川普除了採取與1980年雷根總統時所提出的供給面政策,包括去政府管制化、大幅減稅、降低能源成本,以增加刺激企業生產的誘因之外,也採取了與過去供給面學派或傳統共和黨看法不大一樣的政策主張,包括擴張財政支出以大規模投入基礎建設的需求面政策主張,以及主張採取進口替代策略的貿易政策。以凱因斯的需求面政策主張為例,共和黨過去一向反對藉由擴大財政支出來刺激就業,2009年時共和黨曾嚴厲批判歐巴馬政府所提出的「以480億美元新增公共建設支出來刺激就業」的政策,但如今,川普則一反共和黨的傳統看法,主張大規模投入預算來支持基礎建設。

(二)貿易政策於川普經濟政策中的重要性

而這些政策主張對於川普所提出的經濟政策目標「要在未來十年創造2,500萬個就業機會」,到底預期成效如何呢?

在未考量「川普經濟政策」的效果下,美國勞動部於2015年12月所做的一項「2014~2024年未來十年就業成長預估」,顯示未來十年期間,美國總就業機會預估將增加約979萬個。換句話說,如果要達成川普所提出的未來十年要創造2,500萬個就業機會,那麼川普所提出的各項經濟政策效果,至少要能再為美國創造1,521萬個就業機會。

在供給面政策主張的效果方面,依據川普當初競選陣營的預估,其採取的傳統供給面政策主張,包括大幅降稅、去管制化和能源產業促進計畫等等,預計可增加近200萬個就業機會。

在擴張政府財政支出的需求面政策效果部份,川普提出未來十年要投入5,000億美元於擴大基礎建設,此部份若是屬於新增政府預算支出,那麼以杜克大學所估算的每10億美元公共建設支出可直接與間接創造21,671個就業機會來換算,未來十年預估約可新增1,084萬個就業機會。

上述供給面政策及需求面政策的總就業創造效果,合計約可為美國未來十年增加1,284萬個就業機會。若將此就業創造效果自上述1,521萬個就業機會中扣除,則剩餘的237萬個就業機會,即必須透過貿易政策調整來承擔。

貿易雖然包含商品貿易及服務貿易項目,但誠如前述,美國目前就業問題的核心面向之一,即如何扭轉製造業部門相對成長緩慢的就業情況,因此貿易政策的調整重點,預估將以商品貿易政策為主。川普的經濟智囊之一David H. Autor曾於2013年《American Economic Review》發表一篇論文,指陳來自中國進口的大量成長已對美國製造部門就業產生負面影響;川普在競選中也大力抨擊中國與墨西哥對美國的不公平貿易關係,並表示將對來自中國和墨西哥進口商品分別課徵最高45%和35%的懲罰性關稅。

川普若要透過貿易政策調整,為未來十年新增創造237萬個就業機會,則首先必須先扭轉製造部門2024年將較2014年減少81.41萬個就業機會的趨勢(下表)。而較可能被川普政府優先列入貿易政策調整的產業對象,可以「過去十年(2004~2014)就業人口減少數」及「未來十年(2014~2024)就業人口減少數」等兩項指標為觀察,若兩項指標的就業人數皆呈現顯著減少者,表示為就業受衝擊影響較鉅者,較可能成為首波貿易政策調整的產業對象,包括:電腦及電子產品製造業、運輸工具製造業、「皮革、毛皮及其製品製造業」、塑膠及橡膠製品製造業等四項產業。

而目前美國各州中,製造業仍是其州內最多就業人口者,包括密西根、威斯康辛、愛荷華、印第安那、肯塔基、密西西比、阿拉巴馬等州,這些州在此次總統大選中皆由川普囊括選舉人票,其中不乏傳統民主黨票倉(密西根、威斯康辛)及搖擺州,而上述就業受衝擊較鉅的產業,也多半是這些州的重要產業。因此川普上任後若欲調整貿易政策,不論基於要達到整體政見目標或要對選民有所交待,上述產業都可能成為首要適用對象。

(三)川普貿易政策對台灣出口的可能影響

出口是台灣經濟發展的重要部門,出口占GDP比重由1990年45.1%逐年上升至2011年72.8%最高點,雖然之後略微滑落,但2015年仍占GDP的64.3%,顯示其重要性。川普經濟政策對台灣出口的影響,亦將牽動台灣整體的經濟表現。

如果以美國貿易政策調整所激起的漣漪效應來看,首先第一圈漣漪所直接衝擊的將是我國對美國的直接出口。以對我國出口直接影響來看,2015年我國出口美國的前十大產品中(下表),若川普上任後有意啟動貿易調整政策,則預計較可能被列入首波產業對象而受到影響的,則為運輸設備、塑膠及其製品。

其次是第二圈的漣漪影響,也就是對我國出口的間接影響,或者對三角貿易的影響。依經濟部「外銷訂單海外生產實況調查」,2015年台商海外生產銷售流向,以「轉銷第三國」占72.8%為主,顯示台商海外生產基地仍以出口至第三地為大宗。然而,此一海外投資布局對我國出口產生的帶動效果,卻呈現下滑;2015年台商在海外生產所需原材料、半成品或零組件,由國內供應的比重,依金額統計,僅為24.5%,較2014年減少3.8%,主要是受到產業供應鏈在地化的影響。換言之,以出口的間接影響來看,若美國將前述四項產業列入首波對象,則預計對我國出口的間接影響應不至於太大。

整體而言,以出口的直接和間接影響來看,短期之內,除非美國採取全面性的貿易保護政策,否則如果美國只是採取一定限度的貿易調整措施,則預料對我國以美國為最終出口市場的影響應不致於太大。

至於中期之內,還是必須注意川普貿易政策調整可能激起的第三圈漣漪效應,也就是如果美國針對某些商品課徵較高關稅、築起貿易壁壘,則原本以美國為出口市場的其他國家商品,將可能改以出口至其他市場,進而造成我國某些出口商品在第三國市場可能面臨產品過剩的殺價競爭局面,影響我國該類產品的出口價格表現。同時,其他國家若跟進採取貿易保護主義,則屆時將嚴重影響台灣的出口動能。

除此之外,我們仍必須持續關注川普上任後,除了關稅調升對象會不會擴大產業適用範圍之外,也必須注意川普政府會否採取更激烈的貿易制裁手段以逼迫貿易對手國貨幣升值,重行1980年代中期的廣場協定(Plaza Accord)戲碼。

川普當選之後,市場因預期其減稅及擴大公共建設支出將大幅舉債,因而進一步推升長期公債殖利率,在資金擠壓效應(crowding-out effect)之下,貨幣市場利率也將預期走高,從而形成跨國套利交易的空間,使得其他國家的投資組合資金(portfolio investment)流向美國。同時,若美國未來真能如川普所主張的大幅降低企業所得稅率(由最高稅率35%降至15%)、企業匯回海外獲利只課徵 10%稅率,則美國可望由目前在188個國家中稅率排名第三高的國家,一舉降至已開發國家中的最低稅率國家,並且成為全世界僅次於少數低度開發和開發中國家的低企業所得稅率環境,再加上其可能採取的進口替代措施及擴大公共基礎建設投資的效應,預期也將吸引海外直接投資資金(Foreign Direct Investment, FDI)流向美國。而在上述短期套利資金和中長期直接投資資金皆可能流向美國的情勢下,美元預期將維持強勢地位。

而美元的相對強勢,將有助於其他國家對美國出口的價格競爭力,從而反過來又將可能加重川普對於「大量進口造成美國就業機會遭到替代」的質疑,升高美國的貿易保護主義氛圍,甚至祭出貿易制裁手段逼使對手國貨幣升值。

表1、2004~2024年美國製造業就業人數變動:以2024年受衝擊最大之產業為例

單位:千人

|

產業部門 |

2004年 |

2014年 |

2024年 |

2004~2014增減 |

2014~2024增減 |

|---|---|---|---|---|---|

|

製造業 |

14,315.9 |

12,188.3 |

11,374.2 |

-2,127.6 |

-814.1 |

|

1.電腦及電子產品製造業 |

1,322.8 |

1,050.2 |

919.5 |

-272.6 |

-130.7 |

|

1-1電腦及其週邊設備製造業 |

210.0 |

162.8 |

135.5 |

-47.2 |

-27.3 |

|

1-2通訊傳播設備製造業 |

143.0 |

93.5 |

69.5 |

-49.5 |

-24.0 |

|

1-3視聽設備製造業 |

32.5 |

18.9 |

14.6 |

-13.6 |

-4.3 |

|

1-4半導體及其他電子元件製造業 |

454.1 |

367.8 |

332.7 |

-86.3 |

-35.1 |

|

1-5量測、導航及控制設備製造業 |

436.9 |

388.3 |

353.1 |

-48.6 |

-35.2 |

|

1-6資料儲存媒體製造業 |

46.3 |

18.9 |

14.0 |

-27.4 |

-4.9 |

|

2.運輸工具製造業 |

1,766.8 |

1,562.5 |

1,500.5 |

-204.3 |

-62.0 |

|

2-1汽車及其零件製造業 |

692.1 |

536.6 |

514.0 |

-155.5 |

-22.6 |

|

3.家具及其製品製造業 |

574.1 |

373.2 |

356.5 |

-200.9 |

-16.7 |

|

4.紡織及其製品製造業 |

420.1 |

232.1 |

174.2 |

-188 |

-57.9 |

|

5.皮革、毛皮及其製品製造業 |

319.8 |

168.5 |

91.7 |

-151.3 |

-76.8 |

|

6.塑膠及橡膠製品製造業 |

804.7 |

674.8 |

590.4 |

-129.9 |

-84.4 |

|

7.紙製品製造業 |

495.6 |

371.4 |

329.3 |

-124.2 |

-42.1 |

|

8.非金屬礦物製品製造業, |

505.6 |

385.8 |

352.5 |

-119.8 |

-33.3 |

|

9.塑膠製品製造業 |

632.6 |

541.6 |

478.5 |

-91 |

-63.1 |

|

10.化學製品製造業 |

887.1 |

803.9 |

744.1 |

-83.2 |

-59.8 |

|

11.電子零組件製造業 |

445.2 |

374.5 |

339.6 |

-70.7 |

-34.9 |

|

11-1照明設備製造業 |

64.5 |

46.3 |

39.5 |

-18.2 |

-6.8 |

|

11-2家電製造業 |

89.7 |

59.6 |

50.3 |

-30.1 |

-9.3 |

|

11-3電子設備製造業 |

153.6 |

143.7 |

136.2 |

-9.9 |

-7.5 |

|

11-4其他電設備及元件製造業 |

137.4 |

124.9 |

113.5 |

-12.5 |

-11.4 |

|

12.其他製品製造業 |

650.7 |

582.7 |

531.1 |

-68.0 |

-51.6 |

|

13.初級金屬加工 |

466.8 |

400.6 |

365.8 |

-66.2 |

-34.8 |

|

14.金屬製品製造業 |

1,497.0 |

1,455.2 |

1,462.9 |

-41.8 |

7.7 |

|

15.機械設備製造業 |

1,145.2 |

1,128.5 |

1,107.5 |

-16.7 |

-21.0 |

|

16.食品製造業 |

1,493.8 |

1,480.5 |

1,455.1 |

-13.3 |

-25.4 |

資料來源:美國勞動部勞動統計局(United States Department of Labor - Bureau of Labor Statistics)

表2、2015年我國對美國出口前十大產品

單位:億美元、%

|

排序 |

金額 (億美元) |

比重 (%) |

|

|---|---|---|---|

|

|

出口總額 |

342.5 |

|

|

1 |

電機設備及其零件 |

104.9 |

30.63% |

|

2 |

機械用具及其零件 |

59.7 |

17.43% |

|

3 |

運輸設備 |

28 |

8.18% |

|

4 |

鋼鐵製品 |

24.6 |

7.18% |

|

5 |

塑膠及其製品 |

18.7 |

5.46% |

|

6 |

光學儀器 |

12.2 |

3.56% |

|

7 |

鋼鐵 |

9.4 |

2.74% |

|

8 |

家具 |

8.9 |

2.60% |

|

9 |

玩具及運動用品 |

8.2 |

2.39% |

|

10 |

卑金屬製工具及其零件 |

7.6 |

2.22% |

|

1~10合計 |

282.2 |

82.39% |

|

資料來源:國貿局貿易統計。

二、台灣因應策略方向

由上述分析可以初步看出,若川普執行貿易保護主義,短期而言,除了少數產品(例如塑膠製品)之外,應不致於對我國整體出口造成太大影響,至於中期則必須關注相關情勢發展可能對我國出口產生衝擊影響,包括川普政府會否將貿易政策調整對象更大幅度擴及其他製造業,以及美國若採取貿易保護主義,會否引發其他國家跟進採取貿易保護措施,從而導致全球需求疲弱、生產過剩及隨後衍生的出口殺價競爭。另外,川普政府會否祭出貿易制裁手段逼使對手國貨幣升值,亦值得密切觀察。上述中期因素的可能變化,都可能不利於我國出口發展。

對此,我們應把握短期對我國出口影響不太大的時機,積極提升產業技術能力,提高產品品質,以因應未來中期之後可能產生的出口價格戰競爭,同時,積極強化與主要市場的全面性合作連結關係,以降低貿易保護主義可能帶來的負面影響;另外,面對未來可能興起的全球貿易保護主義風潮,我們也需積極發展內需市場,以平衡外部需求不確定性對台灣整體經濟的衝擊影響。

第一,針對提升產業技術能力,新政府已提出「五加二」產業計畫,包括亞洲·矽谷、生技醫療、綠能科技、智慧機械、國防航太等五項創新計畫,再加上新農業、循環經濟,這些產業創新計畫應有助於產業技術提升,本文限於篇幅,不再對此贅述,就看政府的落實執行力道如何。

第二,強化與主要市場的全面性合作連結部份,如前所述,若川普政府執行貿易保護主義的對象僅侷限於特定國家(例如中國),則其影響頂多是特定國家與美國之間的雙邊貿易戰,而若美國的貿易保護主義是擴及多國的大範圍適用,則預料將刺激亞洲內部目前業已進行中的各項區域經貿合作協定進度。我國先前已積極推動加入參與,但多年下來進展有限。目前以東協國家為主導的RCEP部份,台灣遲遲未能加入,政府已提出新南向政策,強化與東協國家的連結,以作為突破口;東協目前已組成東協經濟共同體(AEC),後續經濟成長力道看好,面對接下來有可能興起的貿易保護主義浪潮,新南向政策應積極推動。另外,在TPP方面,雖然川普日前主張上任後將退出TPP,但就法律程序而言,目前TPP成員已談判完成,因此美國必須先經國會批准通過加入後,才能「退出TPP」;同時,依日本政府的觀察,川普目前只是暫時將TPP冷處理,美國最終還是會重返亞太,因此TPP是否破局,仍值得持續關注。惟目前仍可強化五加二產業創新計畫與美國的合作連結。

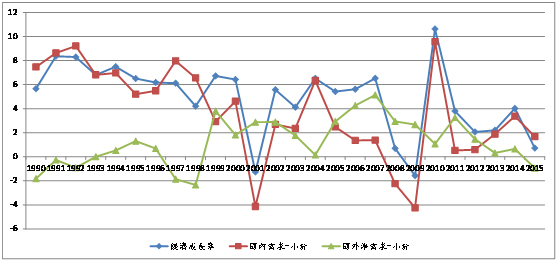

第三,積極發展內需市場部份,內需市場仍是支撐整體經濟發展的重要基礎,如下圖所示,若以國內及國外(淨)需求對經濟成長率的貢獻來看,整體經濟成長率走勢與內需市場成長率呈現高密切關連,而且在歷次國外淨需求呈現明顯下滑時,內需市場的成長也扮演支撐整體經濟成長的基礎。而內需組成因子中,除了透過政府擴大財政支出以刺激短期經濟景氣之外,又以投資(固定資本形成)最為關鍵,投資是間接推動薪資及就業成長的重要動力。然而,國內民間的淨投資(扣除折舊之後的固定資本形成淨額)自2004年以來持續下滑;在投資不振的情形下,大量儲蓄難以轉化為支持經濟成長的投資動能,形成龐大超額儲蓄。根據央行統計,2004~2008 年間,每年平均的超額儲蓄約新台幣 8,400 億元,到 2015 年已擴大到新台幣 2.5 兆元,其中企業超額儲蓄增加的情形最為明顯,從 2009 年以來,企業從資金需求者轉為淨儲蓄者,在 2004~2008 年間,企業平均每年的儲蓄不足投資約為新台幣 1,800 億元,但2009~2014 年企業超額儲蓄反倒累計達新台幣3.2兆元。[1]如何透過政策措施將企業超額儲蓄引導至適當部門的投資,將是重要關鍵;所謂適當部門是包括可以提高未來生產力及改善人民生活品質的項目,例如新興產業、公共基礎建設、都市更新等等。

資料來源:行政院主計總處

圖3、國內及國外(淨)需求對經濟成長率的貢獻

[1] 彭淮南,〈潘志奇教授對國際金融的睿智見解—印證全球金融危機後國際金融理論與實務的發展〉,東吳大學國際經營與貿易學系所舉辦「潘志奇教授紀念學術研討會」,2016年11月18日。

作者 盧俊偉 為台灣經濟研究院研究二所副研究員