- 點擊數:3723

- 發佈:2024-11-05

《財政收支劃分法》(以下簡稱《財劃法》)係依據中華民國憲法第10章「中央與地方之權限」及第13章「基本國策」所定,規範我國各級政府財政收支之劃分、調劑及分類,其自1951年制定、1965年全文修正,其後於1981年將所得稅、貨物稅全部改為中央收入,使財政主導權由省政府回歸中央,1999年配合精省,將營業稅也劃入國稅(40%列入中央統籌分配稅款),另增撥所得稅、貨物稅各10%為中央統籌分配稅款,為最後一次修正,距今已隔25年。

值得一提的是,營利事業所得稅、綜合所得稅、營業稅分別為我國前三大稅收,合計比重約占每年總稅收的六成五,尤其營利事業所得稅更是近年中央稅收超徵之主力,但由於所得稅收僅有一成納入統籌分配稅款財源,反而凸顯地方財源有限的侷促。

及至今日,直轄市已從兩都增至六都,還有數次中央與地方權限的衝突爭議,像是健保費補助、或老農津貼新增的經費由中央負擔…等;而同樣涉及中央與地方分權的《地方制度法》,自1999年配合精省而公布施行後,也已持續修訂14次,確立目前「六都16縣市」的地方行政區劃體制。相較之下,25年未修的《財劃法》已出現諸多落後、未跟上社會變遷腳步之處,尤其是統籌分配稅款公式仍隱含「二都22縣市」的財稅分配架構,事涉全國資源分配,本次修法引起不少爭議,實有討論之必要。

《財劃法》目前修法進度

去(2023)年5月,立法院財政委員會便排審《財劃法》修正草案,由台灣民眾黨黨團、時代力量黨團、國民兩黨的6位立法委員分別提出共8個版本,但隨著第十屆任期屆滿而不續審。

今(2024)年2月1日第十一屆立法委員就職後,截至目前,朝野立委加上藍、白黨團,共有23個草案版本送進財政委員會審查,尚未完成修法。其中,國民黨、民眾黨都有黨團版,國民黨立委除了黨團版,還有不少個別委員提出自己的修法版本,民進黨則有賴瑞隆、伍麗華、蔡易餘等人提出單一條文的微幅修正版本,行政院則尚未提出對案。

第一會期、也就是上一會期立法院財政委員會中,在藍營羅明才召委的主持下,分別在5/20(一)、6/3(一)排審《財劃法》14部草案,其後在6/5(三)舉行《財劃法》公聽會,並於6/19(三)再度排審,但未進入逐條討論,而是留待下會期再議,會中也通過臨時提案,要求財政部在下會期開議前提出修法版本。

如今,本會期的財政委員會在藍營陳玉珍召委的主持下,10/7(一)再度召開《財劃法》公聽會,並於10/21(一)、10/23(三)、11/4(一)、11/6(三)、11/7(四)連續兩週排審《財劃法》(各委員會的兩名召委為隔週輪流決定議程),據傳將連排四週,可以看出在野黨亟欲於本會期通過修法的決心。

然而,綜觀目前各家《財劃法》修正草案版本,不管是財源挹注比例或統籌款分配標準,皆缺乏客觀依據,僅依提案委員主觀評判,形成典型的肉桶立法,例如國民黨主張中央、地方政府的統籌分配稅款財源,應回歸早期6:4的分配比例,卻未併同檢討現今中央與地方事權劃分,顯見只要錢、不要事責,既無助於解決地方長期以來直轄市與縣市財政差距加大、地方財政自主性低、地方財政收支僵化…等問題(中技社,2007),更可能埋下未來支出浮濫、破壞財政紀律的隱患。

財政部曾按國民黨團版本試算,中央統籌分配稅款預算數將由4,099億元大幅增至9,876億元,成長5,777億元、增幅141%;且該版本同時明訂中央撥予地方的一般性補助款不得減少,表示中央共須釋出1兆4,459億元撥予地方,占2024年中央總預算歲入金額2兆9,074億元高達一半,恐嚴重影響中央有關國防、社福、重大建設等預算(鄭琪芳,2024)。民進黨團則認為各縣市的財政收支條件及問題不同,應先召開公聽會聽取各縣市財政局長意見,暫時不提出修法對案。

財政分權下的府際財政移轉機制

多層級政府的財政收支劃分與「事權分工」之間具有對應的關係,透過法律規範各級政府職能運作所需的各項收入與支出,維護民眾基本權利,滿足其基本需要。而當各級政府出現收入大於支出或是支出大於收入的不對稱結構,往往需要透過收入與支出重新劃分,或稅收分成或進行府際財政移轉(intergovernmental fiscal transfers),彌補收支差短,縮短財政差距(disparities),維繫政府的正常運作,提供民眾均等的基本服務(馮永猷,2015),這也正是前述《財劃法》依據我國憲法第10、13章制定的基本概念。

府際財政移轉作為多數國家的地方財政的主要特徵,用以確保各級地方政府的收入大致匹配其支出需求,同時推進國家、地區和地方的目標,例如公平和公正,以及創建共同的經濟聯盟,影響了國家及各地方的財政管理、總體經濟穩定、分配公平、配置效率和公共服務的提供。Shah(2007)依據財源分類,將府際財政移轉的類型分為三類:1.由上而下的「父系式計畫」(paternal programs),是指由原先定位為上層政府的財源中,提供特定稅目與相當的稅收移轉至下層同級政府之間共同分配。2. 羅賓漢式(Robin Hood-type)的「兄弟式計畫」(fraternal programs),是指在相同層級的政府之間建立共有財源(pool),由富裕地區提供財源移轉至貧困地區。3. 混合式,也就是結合前述兩類,由中央政府、資源條件較富裕的地區各別分擔部分財源。

我國目前府際財政移轉的機制則包括:一般性補助款、計畫型補助款、統籌分配稅款等三類。一般性補助款及計畫型補助款屬於前段所述的「父系式計畫」,統籌分配稅款則屬於「混合式」,亦即在中央對地方由上而下的補助之外,仍希望兼有「羅賓漢式」劫富濟貧之作用。

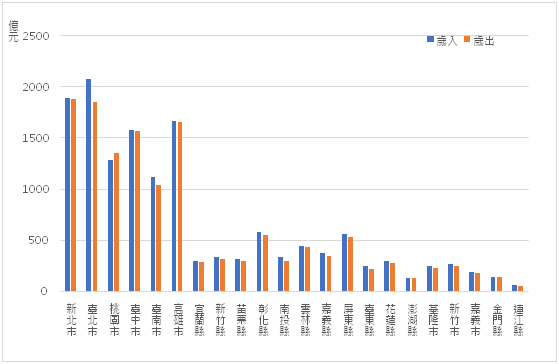

檢視2023年全臺22個直轄市及縣市政府的預算規模,如下圖1,非六都平均不到300億元(歲入299億元、歲出280億元),而六都平均卻可達約1,600億元(歲入1,601億元、歲出1,559億元),相差5倍之多。若以預算規模最高的臺北市來說,2023年歲入為2,075億元,與西部最窮的苗栗縣歲入309億元,相差約6.7倍,遑論發展及資源都有限的東部、離島縣市,顯見直轄市與縣市財政差 距之大。

圖1. 2023年各直轄市及縣市預算規模

資料來源:縣市重要統計指標查詢系統。

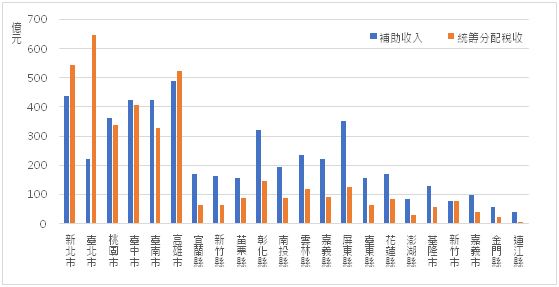

若是進一步檢視2023年各直轄市及縣市補助及協助收入、統籌分配稅分配情形,如下圖2,分配給各直轄市及縣市政府的統籌分配稅,合計3,985億元,仍然是分配給有錢的直轄市居多,尤其臺北市獲配650億元,相較於六都中財政情形最弱的臺南市獲配331億元,多達將近2倍;相較於西部的非六都中、獲配最少的新竹縣66億元,多達將近10倍,同樣遑論要與位於東部或離島的非六都相比,幾乎沒有發揮前述「羅賓漢式」劫富濟貧的功用,甚至還維持、助長了富有直轄市與貧窮縣市之間的差距。

反而是在補助與協助收入方面,合計5,014億元,包含2,121億元的一般性補助款、2,334億元的計畫型補助款…等,才真正發揮了平衡各地方政府財政收入的作用──我們可以看到臺北市不再高居首位,而是與嘉義縣同樣獲配223億元,排名並列第十。

圖2. 2023年各直轄市及縣市補助及協助收入、統籌分配稅分配情形

資料來源:縣市重要統計指標查詢系統。

但不可諱言地,中央對地方的補助款項,除了依《中央對直轄市及縣(市)政府補助辦法》第3條規定,按照各直轄市及縣市的「基本財政收支差短」與定額設算、撥給之教育、社會福利及基本設施…等一般性補助款,還有行政裁量權甚大的計畫型補助款,不免容易引起爭議。從上圖2中,便可明顯看出,六都中獲得補助收入最多者為高雄市,非六都中獲得補助收入最多者,則依序是屏東縣、彰化縣及雲林縣。

筆者彙整可能影響中央對直轄市及縣市計畫型補助款金額多寡的兩大重要自變數:「直轄市及縣市財力級次」(分為1至5級,級數越小,表示財力越高,獲得補助金額越小)和「直轄市及縣市是否與中央同執政黨」(分為0與1),[1]資料如下表1,並進行迴歸分析。

表1 2023年各直轄市及縣市補助及協助收入及兩大可能影響因素

單位:億元

|

直轄市及縣市 |

補助收入(Y) |

與中央同執政黨(X1) |

財力級次(X2) |

|---|---|---|---|

|

臺北市 |

223 |

0 |

1 |

|

新北市 |

439 |

0 |

2 |

|

臺中市 |

426 |

0 |

2 |

|

桃園市 |

363 |

0 |

3 |

|

臺南市 |

426 |

1 |

3 |

|

高雄市 |

491 |

1 |

3 |

|

宜蘭縣 |

170 |

0 |

4 |

|

新竹縣 |

164 |

0 |

3 |

|

苗栗縣 |

158 |

0 |

5 |

|

彰化縣 |

323 |

0 |

4 |

|

南投縣 |

195 |

0 |

4 |

|

雲林縣 |

238 |

0 |

5 |

|

嘉義縣 |

223 |

1 |

5 |

|

屏東縣 |

352 |

1 |

5 |

|

花蓮縣 |

171 |

0 |

4 |

|

臺東縣 |

157 |

0 |

5 |

|

澎湖縣 |

86 |

1 |

5 |

|

基隆市 |

129 |

0 |

3 |

|

新竹市 |

80 |

0 |

3 |

|

嘉義市 |

101 |

0 |

4 |

|

金門縣 |

57 |

0 |

3 |

|

連江縣 |

43 |

0 |

5 |

資料來源:筆者自行整理。

從迴歸分析結果可以看到,R2=0.6,表示這條迴歸式整體的解釋力不差,「與中央同執政黨」(X1)、「財力級次」(X2)的P值皆小於0.05,表示這兩個變數對於直轄市及縣市補助收入金額,的確有所影響,詳見下表2。

表22023年各直轄市及縣市補助及協助收入及兩大可能影響因素迴歸分析摘要

|

迴歸統計 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

R 的倍數 |

0.598149 |

|||||||

|

R 平方 |

0.357782 |

|||||||

|

調整的 R 平方 |

0.29018 |

|||||||

|

標準誤 |

114.5652 |

|||||||

|

觀察值個數 |

22 |

|||||||

|

ANOVA |

||||||||

|

自由度 |

SS |

MS |

F |

顯著值 |

||||

|

迴歸 |

2 |

138929.5 |

69464.73 |

5.292481 |

0.014893 |

|||

|

殘差 |

19 |

249378.3 |

13125.17 |

|||||

|

總和 |

21 |

388307.8 |

||||||

|

係數 |

標準誤 |

t 統計 |

P-值 |

下限 95% |

上限 95% |

下限 95.0% |

上限 95.0% |

|

|

截距 |

404.5777 |

82.58091 |

4.899167 |

9.96E-05 |

231.7338 |

577.4215 |

231.7338 |

577.4215 |

|

X 變數 1 |

152.1588 |

60.12836 |

2.530566 |

0.020381 |

26.30866 |

278.0089 |

26.30866 |

278.0089 |

|

X 變數 2 |

-57.3744 |

22.03368 |

-2.60394 |

0.017438 |

-103.491 |

-11.2574 |

-103.491 |

-11.2574 |

結論

綜整我國地方政府長期以來面臨收支失衡、難以自給自足之財政問題,國內實證研究包括:1.各地方政府以稅課收入為財源,易導致公共支出的日益擴張,存在「財政幻覺」效果;2. 以中央補助款為財源,也易導致濫支現象,存在「捕蠅紙」效果;3.各地方政府也常以公債融通方式籌措資金,可能以債養債,使財政更加惡化;4.地方政府公共支出也有隨著地方選舉年而擴張的政治景氣循環現象(單珮玲、陳雅惠,2015)。

然而,地方政府公共支出不斷擴張,收入成長幅度卻是有限,自籌財源(不包括統籌分配稅款、補助款之收入)嚴重不足,以2021年決算審定數為例,僅臺北市的自籌財源占歲入比例達64%,其餘皆不及格,六都自籌財源占歲入比例平均只有54%,縣市自籌財源占歲入比例平均更只有24%,也因此,地方財政收入嚴重仰賴中央撥予之財源,難以自給自足。

如前所述,在府際財政移轉的分類中,我國一般性補助款及計畫型補助款應屬於「父系式計畫」,財源由中央支應,依據各地方政府的財政能力及需求,由上而下給予補助,富有直轄市拿得少、貧窮縣市拿得多;統籌分配稅款則應至少屬於「混合式」,即便保有一部份中央對地方由上而下的補助之外,仍應兼有「羅賓漢式」劫富濟貧之作用。

而以2023年直轄市及縣市的獲配結果來看,可以看到中央對地方補助款雖有黨派影響補助的疑慮,但相較能平衡富有直轄市及貧窮縣市的收入情形,發揮了府際財政移轉的功能;統籌分配稅款則是明顯存在分配失衡之現象,由於分配公式比重多傾向直轄市、人口多、營業稅額高的地區,因此實際分配多集中在六都──以2023年撥予直轄市、縣市的3,984億元為例,六都獲得約2,800億元、占比七成,其餘1,183億元、僅三成才由16縣市分配,凸顯出我國府際財政移轉機制的確有檢討及改善之必要,但絕非如在野黨所稱的,向中央爭取更多財源、把餅做大,就能改善地方政府的財政困境,因為,我國地方財政問題,不僅患寡,更患於不均!

正由於各地方政府土地面積、人口密度、人口及產業結構…等先天體質的差異,使得各地方政府的財政能力大相逕庭,應該發揮均衡作用的統籌分配稅款,不僅沒有正向發揮應有的功能,甚至助長了直轄市與縣市之間的貧富落差,而地方政府財政條件的差異,實際上將影響地方政府的行政效能、基礎建設條件、招商能力、經濟發展程度…等,進而加劇人口密度、人口及產業結構的失衡,形成惡性循環,若不從根本問題解決、打破迴圈,縱使中央提供再多財源,仍舊治標不治本。

此外,地方政府支出之所以偏高,有個相對重要的原因便在於地方政府的法定支出占比偏高,隨著社會變遷,政府職能擴張,法定公共支出也逐年增加,尤其是在人口老化趨勢下,公教人事費用相當可觀,以2021年為例,全臺22個直轄市及縣市平均人事費用占歲出比例達41%。值得一提的是,現行統籌分配稅分配機制中,「基準財政需要額」、「基準財政收入額」的核計標準及計算方式,相較偏重於「人」有關、或「服務」有關的費用,如人事費、保險費補助、中低收入戶老人生活津貼、基本辦公費、事務補助費、超勤加班費、教育支出…等,但是組織員額基準與地方政府位階有關,與實際需求情形脫節,導致基準財政需要與基本服務所需要的支出之間存在落差(馮永猷,2015)。

筆者必須強調,我國地方財政的根本問題,實在並非患寡,而是患不均,光是向中央獅子大開口、爭取財源,相應的事權分工問題沒有釐清,也沒有進行整體府際財政移轉機制的通盤檢討,勢必難以改善地方財政問題,只會治絲益棼。

隨著精省、二都增為六都…等制度變革,《財劃法》確實亟須修正,但絕非一夕之功,筆者提出以下建議:

1.統籌分配稅款、一般性補助款、計畫型補助款(乃至中央對於直轄市及縣市政府重大事項之專案補助款)是我國府際財政移轉的三大重要機制──前兩者是用來平衡各地區財政收支情形,目標是達到均等化,只差在一般性補助款屬於上對下的垂直支持,而統籌分配稅款多了富者對貧者的水平支持;至於後者因計畫效益涵蓋面廣、或跨直轄市及縣市、或具有示範性作用、或因應中央重大政策或建設,故具有較大的行政裁量權,雖不免引起政黨色彩之爭議,其實也是政黨政治中,政治責任的體現,實際上相當適合用來獎勵地方開源,目標是促進地方遵守財政紀律及財政努力的程度。

因此,此三者的分配原則與比重,實為府際財政移轉成效之關鍵,現行制度的根本問題之一,在於三類機制的定義及政策目標混淆不清,統籌分配稅款也兼有獎勵地方開源的作用,而實務運作上,計畫型補助款也有提供基本、均等化財源的作用,進而難以確定三者的規模應該如何配比,而無法有效各司其職,發揮應有的功能。故應先整體檢視此三類府際移轉機制,釐清各自的功能與目標,才能相互妥適搭配、達成綜效。

2.有鑑於《財劃法》已歷25年未修,實有與時俱進之必要,又收入劃分應植基於事權及支出劃分,因此,中央應盡速通盤檢討各級政府職掌及權責,搭配《地方制度法》之修正,明訂中央與地方事權分工,而非現行僅於《地方制度法》第18條至第20條,就地方自治事項作原則性規範,乃至於各部會主管的作用法,多僅見「本法所稱主管機關:在中央為○○○;在直轄市為直轄市政府;在縣(市)為縣(市)政府」等概略規定。

3.統籌分配稅款之分配公式,同時亦須考慮我國各地區人口結構、產業發展、地方文化…等差異與特色,並衡酌少數或弱勢族群之分布及需求,如原住民、新住民、高齡長者、身心障礙者、幼兒,以及地方政府配合國家產業發展之補償、財政努力及減債績效…等面向,納入分配公式之指標。

唯有整體檢視我國府際財政移轉機制的功能及目標,明確中央及地方的事權分工,再並兼顧各地人口、文化及產業特性…等條件,劃一直轄市及縣市統籌分配稅款的分配基礎,並妥適搭配運用統籌分配稅款與中央補助款,才能有效發揮劫富濟貧之作用,落實地方政府間財政立足點平等,以兼顧各地區之均衡發展

參考文獻

Shah, Anwar. 2006. “A Practitioner´s Guide to Intergovernmental Fiscal Transfers.”Intergovernmental Fiscal Transfers. Washington, D.C.: The World Bank.

中技社,2023,《我國地方政府財政問題對策研究》,臺北:中技社。

馮永猷,2015,〈財政均等化如何「均」?-評析財政收支劃分法修正草案〉,財

稅研究,第44卷,第2期,p.17-40。

單珮玲、陳雅惠,2015,〈政策工具與地方公共支出—臺灣地方政府的實證研究〉,

財稅研究,第44卷,第1期,p.28-52。

鄭琪芳,2024,〈國民黨版財劃法試算出爐新北暴增619億最多、彰化443億次之〉,自由時報。

[1]依《中央對直轄市及縣(市)政府補助辦法》第8條規定,除臺北市政府列為第一級外,其餘直轄市及縣(市)政府應依最近三年度決算審定數之自有財源比率之平均值為其財力。

作者 陳佩琪 為臺灣大學政治研究所博士候選人