- 點擊數:16912

- 發佈:2018-07-10

在2015年12月底公佈的巴黎協定中,各締約方同意將控制全球平均氣溫升幅在與前工業時代相比最多攝氏2度內的範圍。巴黎協定中,更提出要設法讓資金流動符合溫室氣體低排放和氣候適應的發展路徑。換句話說,巴黎協定已提出了「綠色金融」的理念及需求。除了理念之外,要將全球投資資金從高碳部門轉移至低碳部門,需要的是更多市場誘因及政策輔助,例如2016年在杭州舉辦的G20峰會中,各國領袖同意將努力建立綠色金融的自願性原則,並且加速推動綠色債券的市場發展。如今,綠色債券已成為綠色金融中成長最為迅速的領域之一。

本文以下將簡要介紹目前全球綠色債券的發展現狀及趨勢。本文首先將討論綠色債券的定義及效益,其次將依序說明目前綠色債券的全球治理、全球市場發展趨勢及限制,並且簡述可能的政策選項。

何謂綠色債券

綠色債券是由公部門或私部門發行,用來為綠色投資計畫募集資金的債務工具。綠色債券和傳統債券一樣,都是一種用來從債務資本市場中,向投資者募集資金的固定收入融資工具。債券發行人在一段固定時間內,向投資者募集固定的資金,定期支付投資者約定利率的利息,並在債券到期時返還本金。綠色債券和傳統債券最大的不同在於,綠色債券是一種專門用來支持綠色計畫的債務工具,而該綠色計畫必須能對環境帶來正面效益 。

狹義而言,綠色債券指的是發行者在發行債券時,有公開資金使用目的,並以此標榜自身的債券為綠色的,亦即債券帶有綠色標籤。廣義而言,綠色債券可以包含資金用途跟氣候相關的債券。換言之,未含有綠色標籤的債券,若其用途有助於減緩全球暖化,亦可以算作是廣義的綠色債券。

綠色債券的效益

綠色債券能為發行者及投資者帶來多項好處。首先,在政府或企業推動能源轉型或是其他綠色投資計畫時,往往需要大筆資金,綠色債券能為這些綠色投資計畫創造新的資金招募管道。其次綠色債券也能為發行者提供一項解決資產負債期限錯配(maturity mismatch) 問題的工具。例如在中國,由於綠色環保企業常因技術相對不成熟和前期投資較大等問題,使得投資風險較高,容易出現資金斷裂的情況。再加上中國金融機構的主動負債工具不足、資產負債管理能力偏弱,這也限制了銀行提供綠色企業中長期融資的能力。一般債務在中國的平均到期期限是六個月,然而綠色基礎建設計畫常需要長期資金,若融資受限於銀行貸款六個月期限,該綠色計畫便面臨資金斷裂的風險,並出現資產負債期限錯配的問題。透過發行到期期限較長的綠色債券,綠色投資計畫便較易獲得長期穩定的融資管道 。第三,綠色債券能夠幫助債券發行人建立聲譽,彰顯其對環境的承諾,並釐清其環境策略。第四,綠色債券提供了新工具及新市場,可讓退休基金、主權基金及保險公司等機構投資者進行長期投資或資產重新配置,而綠色標籤則有助於節省這些機構投資者的搜尋成本。

然而,相比起其他的融資工具,綠色債券目前也面對一些潛在劣勢。例如目前全球的綠色債券相關標準仍尚未一致,可能會製造一些混淆。另外,若發行人要進行綠色債券的認證,必須要支付給認證機構費用,並承擔資訊透明化的成本及風險。如果發行人未確實遵守認證機構的標準,更可能造成聲譽損失。

綠色債券的全球治理

為了避免綠色債券淪為洗綠(green washing)工具,資訊透明成為建立綠色債券市場誠信度的關鍵議題。換言之,對綠色債券的潛在投資者來說,最關鍵的問題就是如何判定自己的資金確實流向綠色計畫。目前國際上已有兩種常見的全球標準可界定綠色債券是否為綠,並鼓勵市場資訊透明,其一為國際資本市場協會(International Capital Market Association, ICMA)所制定的綠色債券原則(Green Bond Principles, GBP),另一個則為氣候債券倡議組織(Climate Bond Initiative, CBI)所建立的氣候債券標準(Climate Bonds Standard, CBS)。

根據綠色債券原則,綠色債券是將募集資金專用於為新增及/或現有合格綠色計畫提供部分/全額融資或再融資的各類型債券工具,而綠色計畫需具備綠色債券原則的四大核心要素:募集資金用途(Use of Proceeds)、計畫評估與遴選流程(Process for Project Evaluation and Selection)、募集資金管理(Management of Proceeds),以及報告(Reporting)。

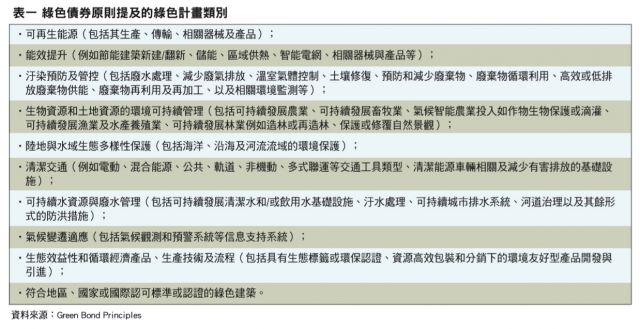

首先,綠色債券原則要求債券發行人應在證券法律文件中說明債券募集資金用於綠色計畫,且該綠色計畫具有明確的環境可持續效益。其中,綠色債券原則中提及了幾種常見的綠色計畫類別(可參閱表一)。其次,綠色債券原則要求債券發行人闡明遴選綠色計畫的流程,也建議發行人可以通過外部評審對其計畫評估和遴選流程進行補充。外部評審的形式可以包括顧問評審(Consultant Review)、驗證(Verification)、認證(Certification),以及評級(Rating)。在資金管理方面,綠色債券原則要求綠色債券的募集資金應記入獨立子賬戶、轉入獨立投資組合,或由發行人通過其他適當途徑進行追蹤,並經發行人內部正式程序確保用於與綠色計畫相關的貸款和投資。 最後,綠色債券原則要求發行人應當記錄、保存和每年更新募集資金的使用信息,直至募集資金全部投放完畢,並在發生重大事項時即時進行更新。

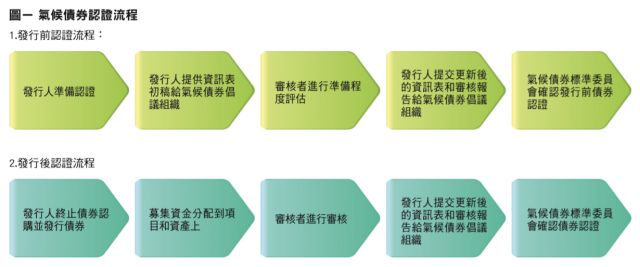

氣候債券標準則是在綠色債券原則的基礎上,對綠色計畫提出更細緻的分類方案(表二),以及更著重綠色債券的第三方認證,為此氣候債券倡議組織也提出了具體的認證流程(圖一)。債券發行人需付費給由氣候債券倡議組織所認可的第三方認證組織以獲取認證。獲得認證後也必須每年更新資訊,以便維持綠色債券的認證。

氣候債券標準則的2.0版本中包含了兩大部分的規定:第一部份是針對綠色債券發行前的要求,第二部份則是針對債券發行後的要求。在第二部份中,氣候債券標準則又細分出A、B、C三部份:首先,A部份是針對所有綠色債券的要求。其次,B部份是針對不同部門綠色項目的資格標準。在2.0版本中,氣候債券倡議組織已建立了太陽能、風力、地熱能、低碳建築,以及快速公共巴士交通系統的專業標準。最後,C部份則是區分了募集資⾦債券(Use of Proceeds Bond)、募集資⾦收益債券(Use of Proceeds Revenue Bond)、計畫債券(Project Bond),以及證券化債券(Securitized Bond)等不同債券類型,並對不同債券類型提出不同的特定要求。

除了綠色債券原則以及氣候債券標準之外,評級機構也是能夠為綠色債券提供外部評審的重要行為者。例如穆迪(Moody's)自2016年起開始提供為綠色債券進行評級的服務,標普全球評級(S&P Global Ratings)也開始推動一套新的綠色債券評估工具,可以用來分析及推估綠色債券所能帶來的環境效益。

此外,為了讓投資者能夠在眾多綠色債券間獲得可進行比較的債券表現數據,多家銀行及評級機構已開始發展綠色債券的指數。目前市場上常見的五大指數包括了美銀美林綠色債券指數(Bank of America Merrill Lynch Green Bond Index)、巴克萊明晟綠色債券指數(Barclays MSCI Green Bond Index)、標普綠色債券指數(S&P Green Bond Index)、Solactive 綠色債券指數(Solactive Green Bond Index),以及中債-中國氣候相關債券指數(ChinaBond China Climate-Aligned Index)。

全球市場發展趨勢

綠色債券市場興起於2007年至2008年期間:2007年,歐洲投資銀行(European Investment Bank)於盧森堡交易所發行了一支氣候意識債券(Climate Awareness Bond);2008年,世界銀行與瑞典北歐斯安銀行(Skandinaviska Enskilda Banken)共同發行了第一支具有綠色標籤的債券。在2007年至2012年期間,綠色債券大多是由歐洲投資銀行、國際金融公司(International Finance Corporation)、世界銀行、地方政府、城市及各國的開發銀行等機構所發行。自2013年起,許多企業也開始發行企業債券,例如豐田汽車(Toyota)在2014發行用於電動車及油電混合車的綠色債券,蘋果公司也在2016年成為第一家發行綠色債券的科技公司。在2016年,由於中國的加入,全球綠色債券市場開始出現大幅成長,越來越多已開發國家及新興市場都開始加入。在2017年,奈及利亞成為發行綠色主權債券的第一個非洲國家。

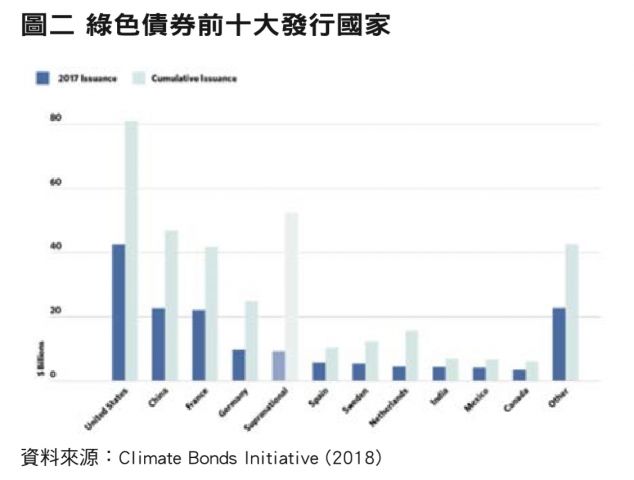

根據氣候債券倡議組織的統計,全球綠色債券在2017年的發行規模為1608億美元,比2016年的872億美元上升84%。 在2017年,全球共計有239個綠色債券發行者,分別來自37個國家。在所有綠色債券發行國家中,前十大發行國家分別為美國、中國、法國、德國、西班牙、瑞典、荷蘭、印度、墨西哥和加拿大(圖二)。其中,美國、中國和法國這前三大國家約佔2017年總發行規模的56%。2018年第一季則又有21個國家共計發行了71筆綠色債券,其中11筆來自瑞典,10筆來自中國,9筆來自美國。冰島及印尼也在2018年開始加入發行綠色債券的行列。為了達到巴黎協定的減碳目標,目前國際已為綠色債券市場發展設下目標,希望於2020年達到一兆美元的規模。

從全球綠色債券的類型來看,資產抵押債券仍為大宗。而主權債券、地方政府以及政府支持機構所發行的債券規模則是呈現上升趨勢。相較而言,開發銀行所發行的債券規模出現則略微下降的情況。 從資金用途來看,全球綠色債券中約有33%的資金用於再生能源,29%用於低碳建築及能源效率,15%用於乾淨交通,13%用於水資源永續管理,4%用於廢棄物永續管理,3%用於永續土地及森林。從購買面來看,目前綠色債券的主要購買者大多為來自歐洲、日本及美國的退休基金或保險公司等機構投資者。

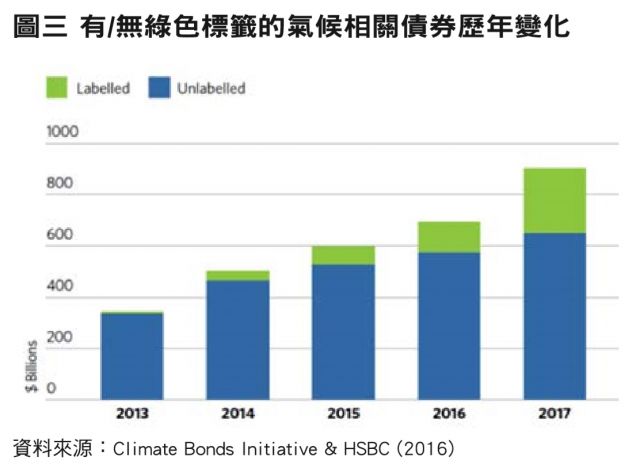

值得一提的是,上述全球綠色債券的統計,是基於氣候債券倡議組織對綠色債券較嚴格的定義,亦即債券必須有綠色標籤 。若是一併考量未有綠色標籤的氣候相關債券,則其市場規模更大。氣候債券倡議組織推估,2017年氣候相關債券的規模約有8950億美元,其中約25%為有綠色標籤的氣候債券。在2013年至2017年期間,有綠色標籤的氣候債券規模呈現大幅成長(圖三)。

綠色債券的發展限制

儘管全球綠色債券市場發展迅速,全球綠色債券的發展仍面對許多限制。首先,許多國家的綠色債券發行者、投資者,以及政策制定者,仍未認識綠色債券的效益,以及治理綠色債券的國際規則。其次,由於各國所面對的本地市場結構以及環境挑戰不同,綠色債券市場的管理需要貼近各國當地情況的治理標準,但在許多國家,這些當地標準仍尚未建立。第三,許多綠色債券的發行者仍不瞭解如何進行綠色債券的外部評審。外部評審所需要的費用,或是揭露資訊的成本,也都會讓一些發行者不願進行債券的第三方認證。第四,綠色債券市場目前的評級機構及指數的數量仍然太少,這使得投資者缺乏有效資訊來判斷哪項綠色債券符合他們的需求。第五,有些國家的綠色債券市場並不易國際投資者進入,各國的當地市場也存在不一致的標準,這都增加跨國投資的難度。 第六,在一些市場中,雖然對綠色債券的需求很高,但市場中有綠色標籤的債券卻很少。而在另一些市場中,國內投資者可能因爲資訊不足,因而對綠色債券的需求低落。

面對上述限制,OECD的研究報告(2017)已提出一些政策建議作為因應。首先,政府或市場應致力建立綠色債券的標準,以及推動標準的一致化。例如各國可以現行的綠色債券原則或氣候債券標準,作為標準一致化的參考基準。在建立地方市場的綠色債券標準時,也可以多參考國際經驗,盡量避免產生地方市場與國際市場在標準上的不一致。其次,政府或市場參與者應推廣綠色債券的好處,並讓更多發行者及投資者認識目前的國際標準。第三,政府可以支持建立綠色債券的資料庫,系統性地蒐集各綠色債券的運行表現及認證情況,這都將有助於投資者進行決策或監督。第四,政府可以透過信用貸款或稅務上的優惠措施或政府擔保,幫助降低綠色債券的投資風險。

結論

綜合上述,綠色債券作為一種為綠色投資計畫募集資金的融資工具,已成為綠色金融中發展最為迅速的領域之一,許多新興市場的政府、地方政府、金融機構及企業都開始發行綠色債券。台灣也於2017年4月起開始加入全球可發行綠色債券的國家之列,目前市場上已發行了16筆綠色債券,發行主體涵蓋了本國銀行、外國銀行及國內生產事業等三大群體,多數債券的資金用途則是投向再生能源及能源科技發展。儘管目前綠色債券佔全球整體債券市場的比例仍小,但從其成長速度來看,市場對綠色債券的需求仍在上升。然而,本文也試圖指出目前綠色債券的發展限制。為了使綠色債券市場更加蓬勃發展,政府及市場參與者必須更致力增進發行者和投資者對綠色債券及國際標準的認識,並努力推動綠色債券標準的一致化。

參考文獻

Climate Bonds Initiative. (2018). Green Bond Highlights 2017. Retrieved from https://www.climatebonds.net/resources/reports/green-bond-highlights-2017

Climate Bonds Initiative, & HSBC. (2016). Bonds and Climate Change: The State of Market in 2016. Retrieved from https://www.climatebonds.net/resources/publications/bonds-climate-change-2016

OECD. (2017). Mobilising Bond Markets for a Low-Carbon Transition. OECD Publishing.

作者 林竣達 為馬里蘭大學政府及政治系博士候選人