社會安全

遺贈稅調降事件 ─比較2000年與2008年兩次經濟風暴下的兩黨政策

- 點擊數:19556

- 發佈:2008-10-24

壹、前言

馬政府執政以來,股市下跌,經濟轉壞。內閣雖有許多老將,卻都宛如生手,被一個毒奶粉就搞得灰頭土臉。唯一展現「魄力」的是不避劫貧濟富之嫌,斷然宣布「證交稅減半」以及「遺贈稅大幅調降」。這兩個政策以前民進黨不敢碰,馬政府一執政就馬上作到。本文檢視調降遺產稅政策的立論基礎,並比較國、民兩黨思考模式的差異。

貳、股市風暴歷史重播

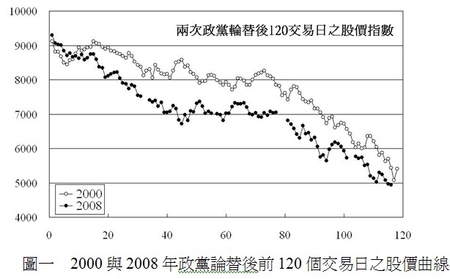

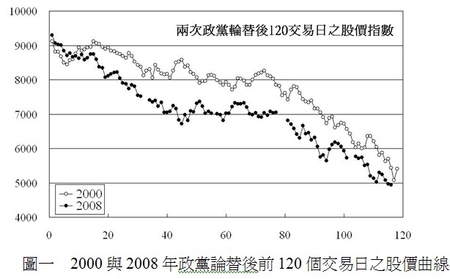

兩次政黨輪替後,股市都大跌。2000年五二○阿扁就職時,股價指數為九千一百點,十月二十日跌至五千四百點,而2008年馬英九上台時,股市為九千三百點,十月十七日跌破五千點。從圖一可以看出,兩條曲線幾乎同步下滑,可謂歷史的巧合。

值得注意的是,兩個政府如何應付這樣的危機?

參、2000年民進黨不敢停徵證交稅

民進黨首度執政,非常緊張。四大基金進場護盤時,還被聯合報 (2000/5/26) 嘲笑是「干預股市程度,新舊政府沒兩樣」。但護盤顯然只是護個安心,股價繼續跌。

10月中,行政院推出八大利多措施,包括宣布四年內絕不加稅、金融營業稅由2% 改為免稅、協調行庫對中小企業提供4500億元專案貸款、企業貸款期展延半年、提供三百億元工業土地出租貸款,保證工業水電不缺等。這些措施主要是為企業抒困,股市並不領情,繼續下跌。

一週後,財政部又推出挽救股市六大措施,包括將每日最大跌幅縮小至3.5%、增加放空成本等。值得注意的是,並未包括降低證交稅或遺贈稅。

調降證交稅的壓力正排山討海而來。2000年6月20日聯合報報導,「台灣證券交易所建議彈性調降傳統產業證交稅率」,但財政部長許嘉棟認為「不可行」。

7月6日,「國民黨立院黨團建議停徵證交稅一至三個月,以刺激股市」。8月10日,「三大工商團體會見行政院長唐飛,建議停徵證交稅半年或一年」。9月23日,「證券商同業公會建議全面停徵證交稅」。但財長顏慶章表示「不考慮調降證交稅」。

12月7日,四大工商團體代表又去拜會行政院長張俊雄,促請停減徵證交稅,財政部仍然說不可能。

股價下跌,乃是因為全球不景氣,大家信心不足。單單取消千分之三的證券交易稅有什麼用?而明明股價大勢趨跌,停徵證交稅只是引誘大家飛蛾撲火,增加交易次數,圖利號子而已。當時民進黨初次執政,還不敢無視社會觀感,雖有壓力,卻始終沒有調降證交稅。

至於以調降遺贈稅來救股市的想法,那時還沒發明出來。要到2005年10月20日,「股市連日巨幅震盪,行政院長謝長廷主持臨時財經首長會談,端出四大活絡穩定股市措施」,才包括金管會建議的「大幅調降遺贈稅率以促進資金回流」。但因財政部長林全懷疑「資金能否真的會回流」,而不了了之。

肆、真正的問題在失業

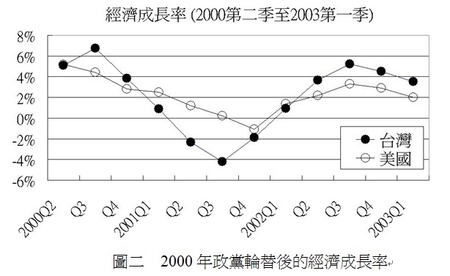

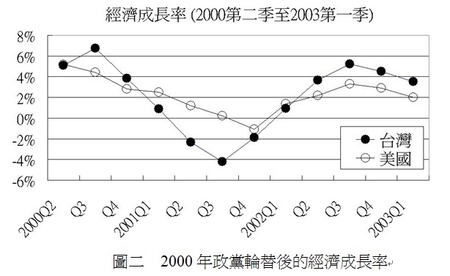

2000年五月至十月,除了股市下跌外,經濟成長率也開始下滑。主要的原因是美國科技產業泡沫化,歐洲、日本、亞洲四小龍都被波及。圖二顯示,台灣經濟幾乎與美國同起同落(韓國、新加坡、香港亦然),2001年甚至負成長,一直到2002年第三季才恢復。

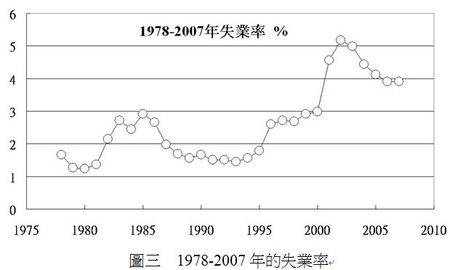

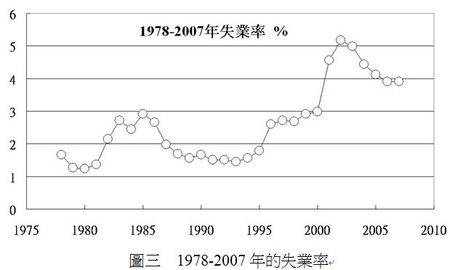

2000年五月到八月的失業率,都還比前一年低,但從九月開始急速上升,以致年平均失業率由1999年的2.92%升至2000年的2.99%,2001年高達4.57%,甚至景氣逐漸恢復後,2002年的失業率仍是5.17%,後來才逐漸下降,2003年4.99%,2004年4.44%,2006-2007年則維持在3.91%(圖三)。

雖然景氣性的失業潮已經過去,但結構性的失業仍在。「自然失業率」已經從八○年代末期的1.5%左右,九○年代中期的2.6%左右,升高到3.9%。

股市下跌固然讓許多人的發財夢破碎,失業率每增加一個百分點,則會使十萬個家庭陷入貧困無助的狀態。

真正的問題不在股市,而在失業。

伍、就業政策成為施政主軸

2000年秋天失業率開始急速攀升時,震撼了民進黨政府。勞委會先動起來,然後擴及整個行政院,就業政策乃成為2000-2004年民進黨政府的施政主軸。主要措施包括:

一、協助對短期失業者:2001年初大幅放寬「勞保失業給付」,2002年制訂就業保險法,讓所有失業者都能領取。就業服務據點由37個擴增至272個。同時擴大職業訓練,提供訓練生活津貼。

二、防止長期失業: 2003-2004失業率達最高點時,推動「公共服務擴大就業計畫」,提供近九萬個臨時工作機會,以維持失業者所得,並防止尚有工作能力者因為長期失業而退出職場。

三、提升就業能力:包括加強職業訓練,並與各大學合辦就業學程,協助畢業生順利與職場接軌。後來教育部對技職校院的評鑑增加了畢業生就業輔導一項,顯示了思考的改變。

四、強化社會安全體系:除了就業保險外,2004年通過勞工退休新制,不但保證每一個受雇者都有退休金,並催化了後來勞保老年給付年金以及國民年金的通過。不但退休生活更有保障,而且擴及全體國民。

五、創造工作機會:勞委會的多元就業工程創造了一些與社區結合的工作機會。但更重要的是交通建設、工業區設置、以及勞動法令的革新,使得景氣恢復後,可以創造出更多的工作機會。

2001年初,美國經濟學家梭羅(Lester Thurow)曾經來台訪問。他預測美國經濟無法馬上好轉,台灣的失業情勢將繼續惡化,建議修補社會安全體系,並藉機訓練勞工新技能。事後回顧,當時政府的作為與之不謀而合。

勞委會根據「2000年勞工政策白皮書」,有計畫地在逐步建構社會安全網。2001年八月召開的經發會,其中就業組的任務除了勞動法令鬆綁外,就是要加強就業安全,包括「制訂就業保險法」、「制訂大量解雇勞工保護法」、「修訂年資可攜帶式的勞工退休新制」等。這些劃時代的進步立法,不但對勞工有利,也有助於穩定勞資關係。但過去十幾年因為社會動盪,每次協商都破局。這次由於大家要救經濟的危機感,居然在經發會達成共識,並在其後數年,以「共識」之名順利通過立法院。

2000年經濟風暴中,發展出一套因應大規模失業的機制,並且建構了影響深遠的社會安全體系。民進黨執政的第一個四年,化危機為轉機,可以說相當成功。

陸、2008年馬上調降證交稅及遺贈稅

馬英九上台前揚言要起八年之衰,讓股市上兩萬點。沒想到股市魔神仔並不配合,五二○後持續狂跌。不管如何護盤、節能減碳、開放陸客來台、鬆綁對大陸投資上限、甚至宣布要開放陸資投入國內股市,竟然都無濟於事。許多把馬英九當作財神,投票給他,並以一生積蓄甚至舉債撲向股市的人,因而傾家盪產。

也許因為想不出其他辦法,馬政府開始動減稅的念頭。

7月底,行政院副院長兼賦稅改革委員會召集人邱正雄還表示,賦改會將以半年時間,研究開徵證券交易所得稅及土地交易所得稅的可行性與實施時機。言猶在耳,9月11日行政院端出的「振興股市十大方案」,不但沒有證所稅,反而包括為期半年的證交稅減半。 不料該日股市不但沒有上漲,反而大跌206點。財長李述德只好以「股市不能只看一天,半年後景氣可好轉」來自我解嘲。可是,證交稅減半徵收半年,將損失三百億元稅收,不知道那一項社會福利會因而被砍?

接下來是遺產稅。馬英九的競選政見本來只說要將遺產稅免稅額及扣除額,提高到2600萬元,反而是謝長廷承諾要將免稅額提高到3000萬元,並將遺產稅最高邊際稅率由50% 降低到10%。但7月23日,工商協進會與劉兆玄早餐,要求將遺產稅先調降至20%,將來完全廢除。劉兆玄表示贊同。

8月下旬,全國工業總會在電視上密集播放「減稅救經濟」的廣告,宣傳「稅負低才能發展經濟,稅負高則會經濟衰退」。蕭萬長、劉兆玄則配合發表談話,讚揚香港、新加坡因為稅率低,才能成為區域金融中心。

9月下旬,蕭萬長召集財經諮詢小組會議。報載「多名工商業者拿著民進黨總統候選人謝長廷的政見,建議馬政府取消或降低遺贈稅,以吸引海外資金進入台灣」。總統府發言人王郁琦說,會轉交給馬英九。

資方的呼籲馬上實現。10月16日,行政院會通過,將遺產稅免稅額從779萬提高至1200萬,贈與稅免稅額從111萬提高至220萬。兩者都從累進稅變成單一稅率,本來50%的最高邊際稅率則大幅降為10%。

柒、調降遺贈稅的真相

降遺產稅當然是圖利富人;為了平衡社會觀感,減稅方案也提高了個人綜合所得稅的扣除額,以讓一般人分沾雨露。據財政部估計,降低個人綜合所得稅,將使政府稅收減少154億元,由360 萬戶受益。至於降低遺贈稅,財政部說稅收會損失200億元,但沒有提到受益人數。財政部並非忘記,而是不好意思講。

表一是2007年的遺產稅實徵資料。每年申報約十萬件中,大約95%免稅,2007年只有5,296人必須繳稅。這是因為房屋土地乃按公告現值申報,而大多地區的公告現值只有市值的三成,因此不但純薪水階級不需要繳遺產稅,連小有資產者,即使繼承了價值一、兩千萬元房地產,扣去799萬元免稅額以及各種扣除額後,也未達扣繳門檻。

必須繳稅的裡頭,500件的稅率只有2%,2,280件的最高邊際稅率在11%以下,3,322件的最高邊際稅率在20%以下。真正適用50%邊際稅率的其實不到兩百人。換句話說,遺產稅對大多數的人影響很小,想要調降的只是極富之人。

從表一也可以看出,將免稅額由779萬提高到1,200萬固然可以使前四個級距約兩千人少繳9千元到22萬元,但真正的受益者是極富之人。

換句話說,提高所得稅扣除額雖然可以使360萬戶中產階級平均少繳四千元(但收入愈低降得愈少),交換到的卻是由極少數的人分享政府(即社會)損失的200億元遺贈稅。而且愈有錢的人省得愈多,頂端的兩百人可能少繳數億、甚至數十億。

這就是馬政府執政前五個月最大的成就「調降遺贈稅」的真相。只對極少數人有利,卻擴大了社會的不平等。

捌、調降遺產稅的理由及其不成理由

針對如此不合理的稅制「改革」,民進黨反對的聲音卻很微弱,甚至還有立委加碼,主張乾脆廢除遺產稅。除了表示民進黨的意識型態薄弱,漸與國民黨趨同外,還有幾個原因:首先,謝長廷競選總統時也提出相同主張;其次,因為少數個案就誤以為全民備受遺產稅的煎熬;更重要的是不求甚解,相信一些「專家」似是而非的理論。

以下是最流行的幾個理論,仔細檢驗,就可發現都有問題。

一、資金回流說:主張降低或取消遺產稅的人振振有辭,說資金外流都是因為遺產稅太高,只要降低遺產稅,資金就會回流,政府收到的反而會比以前多。

真的是這樣嗎?只要繼續問下去,就會發現沒有一個人拿得出實證資料支持這種說法。資金外移,主要原因絕非租稅,否則高稅率的歐洲早就垮了。重點在於投資環境、政治穩定性、以及人才。而人才喜歡流往何處,主要的吸引因素是生活品質,教育文化、與福利制度。美國稅率比台灣高得多多,大家卻拼命想去,即為一例。台灣應該努力將產業、社會、生活環境、教育品質全面升級。不此之圖,只想用減稅留住企業與人才,豈非緣木求魚?

二、重複扣稅說:有人說,在世時已經繳過所得稅,為什麼過世時還要再繳一次遺產稅?重複扣稅不公平。

這種說法似是而非。首先,由表一可知,大部分薪水階級,都不必繳遺產稅。要繳遺產稅的,恐怕都是因為擁有土地,或有來自股市的資本利得。可是台灣炒股票賺到的錢從來不必繳稅,哪有重複課稅的問題?

即使有人薪水所得極高,終身儲蓄超過免稅門檻而必須繳遺產稅,如此的重複課稅也並非不合理。賺得多,繳得多,量能課稅,回饋社會,不正是我們期望於下一代的價值嗎?

2001年2月18日,包括索羅斯、巴菲特、洛克菲勒,老蓋茨 (律師,比爾蓋茨之父) 等120位美國富豪在紐約時報上刊登連署書,要求國會不要取消遺產稅,以免影響稅收,讓貧窮家庭得不到必要的保健醫療及社會保障。巴菲特說,取消遺產稅,讓億萬富翁的下一代更富有,「等於挑選2000年奧運金牌得主的兒子擔任2020年的奧運隊選手」。人生而不平等,但應該「死而平等」,遺產稅正是小小的校正手段,可以避免貧富差距代代相傳,不斷擴大。

美國家對土地及證券交易所得嚴格課稅,遺產稅的邊際稅率仍然高達45%。台灣的所得稅制已經讓富人有太多漏洞可鑽,還要取消最後把關的遺產稅,合理嗎?

三、世界潮流說:廢除遺產稅論者說,中國沒有遺產稅,香港、新加坡最近也取消了,台灣再趕不上世界潮流,如何跟人家競爭?

可是,台灣真的要變成香港、新加坡、或中國嗎?根據陳聽安最近的統計,許多國家的最高遺產稅率超過50%,如荷蘭、盧森堡、奧地利等,日本是50%,法國與英國40%,韓國35%。加拿大雖然廢除遺產稅,卻引進資本利得稅,義大利、瑞典則以其他稅來取代。美國雖由55%降至45%,但將來是否再降還在爭論中。

可見遺產稅的世界潮流並非簡單的「降低」或「廢除」,而是用不同的方式維持稅制之合理與公平,以因應全球化的挑戰。像台灣這樣完全沒有配套,只想取消遺產稅的政府,恐怕絕無僅有。要談世界潮流,應該先對土地及證券交易所得課稅,才有資格說要取消遺產稅。

四、反正扣不到說:根據此一理論,鉅富早就將財產轉移出去了,只有暴斃而來不及轉移的以及中產階級才會被扣到遺產稅。為了防止這種「不公平」,應該取消遺產稅。

這種歪理真是得了便宜還賣乖,也挑戰了守法正派的價值觀。按照同樣的邏輯,很多人也透過避稅手段而不必繳所得稅,是不是乾脆連所得稅也廢除掉?

不合理的逃稅管道應該設法防堵。許多富豪為了要少繳遺贈稅,必須設立基金會或捐助基金會,也有其正面意義。好好管理基金會,就能發揮其社會功能。政府若雙手一攤,說反正扣不到就廢了吧;將來不但稅收流失,連社會公益事業與文化藝術活動也將萎縮,那是什麼樣的社會啊?

五、九牛一毛說:也有人說,遺產稅不過兩三百億,在整體稅收中是九牛一毛,而且課徵成本太高,廢之不足惜。

其實不然。遺產稅總額雖不多,但其社會意義重於財政意義。而且各地方政府可分配到80%的遺產稅,直轄市可分配到50%的遺產稅。對基層建設影響鉅大,豈可輕易降低或廢除?

遺產稅不是不能調整,但稅制改革都必須全盤考慮其合理性與公平性,並且不能傷及國家財政。目前提出的所謂理由,其實都不堅實,也沒有適當的配套。一旦開始實施,可能會像「六三三誓言」或「每天兩千陸客來台」一樣毛病百出。萬一承諾會回流的資金泡湯了,又損失兩百億稅收,誰要負責?

玖、反對黨應該要反對

正如體溫升高是身體出了毛病的警訊一樣,這次股市風暴也警告我們金融體系與經濟體質的潛在危機。馬政府要治標,或要治本都可以,但「調降證交稅及遺贈稅」卻是「頭痛醫腳,腳痛醫頭」,注定沒效果,令人懷疑是趁火打劫。

比較最近的兩次經濟風暴,2000年時民進黨政府的對策聚焦於人,專心解決失業問題,2008年馬政府的對策卻聚焦於股市。「人本主義」vs.「股本主義」,前者比較符合人民的需求。但民進黨似乎並非有意識地作對事情,行焉而不察,無法肯定自己的潛在價值,以致在這次「遺贈稅之役」乏善可陳。

遺贈稅調降案仍然必須由國會通過。雖說國民黨有四分之三的多數,但捍衛社會正義不必分藍綠。降低遺贈稅於資金回流並無幫助,只對極少數人有利,民進黨為此喪失形象極為不智。民進黨過去不管曾經作何主張,仍應根據具體證據,義無反顧地為人民反對。

作者劉進興為台灣科技大學教授,前勞委會顧問

(本文僅代表作者個人之意見,不代表本智庫之立場)

版權所有©2008 台灣新社會智庫 Taiwan SIG. All Rights Reserved.

馬政府執政以來,股市下跌,經濟轉壞。內閣雖有許多老將,卻都宛如生手,被一個毒奶粉就搞得灰頭土臉。唯一展現「魄力」的是不避劫貧濟富之嫌,斷然宣布「證交稅減半」以及「遺贈稅大幅調降」。這兩個政策以前民進黨不敢碰,馬政府一執政就馬上作到。本文檢視調降遺產稅政策的立論基礎,並比較國、民兩黨思考模式的差異。

貳、股市風暴歷史重播

兩次政黨輪替後,股市都大跌。2000年五二○阿扁就職時,股價指數為九千一百點,十月二十日跌至五千四百點,而2008年馬英九上台時,股市為九千三百點,十月十七日跌破五千點。從圖一可以看出,兩條曲線幾乎同步下滑,可謂歷史的巧合。

值得注意的是,兩個政府如何應付這樣的危機?

參、2000年民進黨不敢停徵證交稅

民進黨首度執政,非常緊張。四大基金進場護盤時,還被聯合報 (2000/5/26) 嘲笑是「干預股市程度,新舊政府沒兩樣」。但護盤顯然只是護個安心,股價繼續跌。

10月中,行政院推出八大利多措施,包括宣布四年內絕不加稅、金融營業稅由2% 改為免稅、協調行庫對中小企業提供4500億元專案貸款、企業貸款期展延半年、提供三百億元工業土地出租貸款,保證工業水電不缺等。這些措施主要是為企業抒困,股市並不領情,繼續下跌。

一週後,財政部又推出挽救股市六大措施,包括將每日最大跌幅縮小至3.5%、增加放空成本等。值得注意的是,並未包括降低證交稅或遺贈稅。

調降證交稅的壓力正排山討海而來。2000年6月20日聯合報報導,「台灣證券交易所建議彈性調降傳統產業證交稅率」,但財政部長許嘉棟認為「不可行」。

7月6日,「國民黨立院黨團建議停徵證交稅一至三個月,以刺激股市」。8月10日,「三大工商團體會見行政院長唐飛,建議停徵證交稅半年或一年」。9月23日,「證券商同業公會建議全面停徵證交稅」。但財長顏慶章表示「不考慮調降證交稅」。

12月7日,四大工商團體代表又去拜會行政院長張俊雄,促請停減徵證交稅,財政部仍然說不可能。

股價下跌,乃是因為全球不景氣,大家信心不足。單單取消千分之三的證券交易稅有什麼用?而明明股價大勢趨跌,停徵證交稅只是引誘大家飛蛾撲火,增加交易次數,圖利號子而已。當時民進黨初次執政,還不敢無視社會觀感,雖有壓力,卻始終沒有調降證交稅。

至於以調降遺贈稅來救股市的想法,那時還沒發明出來。要到2005年10月20日,「股市連日巨幅震盪,行政院長謝長廷主持臨時財經首長會談,端出四大活絡穩定股市措施」,才包括金管會建議的「大幅調降遺贈稅率以促進資金回流」。但因財政部長林全懷疑「資金能否真的會回流」,而不了了之。

肆、真正的問題在失業

2000年五月至十月,除了股市下跌外,經濟成長率也開始下滑。主要的原因是美國科技產業泡沫化,歐洲、日本、亞洲四小龍都被波及。圖二顯示,台灣經濟幾乎與美國同起同落(韓國、新加坡、香港亦然),2001年甚至負成長,一直到2002年第三季才恢復。

2000年五月到八月的失業率,都還比前一年低,但從九月開始急速上升,以致年平均失業率由1999年的2.92%升至2000年的2.99%,2001年高達4.57%,甚至景氣逐漸恢復後,2002年的失業率仍是5.17%,後來才逐漸下降,2003年4.99%,2004年4.44%,2006-2007年則維持在3.91%(圖三)。

雖然景氣性的失業潮已經過去,但結構性的失業仍在。「自然失業率」已經從八○年代末期的1.5%左右,九○年代中期的2.6%左右,升高到3.9%。

股市下跌固然讓許多人的發財夢破碎,失業率每增加一個百分點,則會使十萬個家庭陷入貧困無助的狀態。

真正的問題不在股市,而在失業。

伍、就業政策成為施政主軸

2000年秋天失業率開始急速攀升時,震撼了民進黨政府。勞委會先動起來,然後擴及整個行政院,就業政策乃成為2000-2004年民進黨政府的施政主軸。主要措施包括:

一、協助對短期失業者:2001年初大幅放寬「勞保失業給付」,2002年制訂就業保險法,讓所有失業者都能領取。就業服務據點由37個擴增至272個。同時擴大職業訓練,提供訓練生活津貼。

二、防止長期失業: 2003-2004失業率達最高點時,推動「公共服務擴大就業計畫」,提供近九萬個臨時工作機會,以維持失業者所得,並防止尚有工作能力者因為長期失業而退出職場。

三、提升就業能力:包括加強職業訓練,並與各大學合辦就業學程,協助畢業生順利與職場接軌。後來教育部對技職校院的評鑑增加了畢業生就業輔導一項,顯示了思考的改變。

四、強化社會安全體系:除了就業保險外,2004年通過勞工退休新制,不但保證每一個受雇者都有退休金,並催化了後來勞保老年給付年金以及國民年金的通過。不但退休生活更有保障,而且擴及全體國民。

五、創造工作機會:勞委會的多元就業工程創造了一些與社區結合的工作機會。但更重要的是交通建設、工業區設置、以及勞動法令的革新,使得景氣恢復後,可以創造出更多的工作機會。

2001年初,美國經濟學家梭羅(Lester Thurow)曾經來台訪問。他預測美國經濟無法馬上好轉,台灣的失業情勢將繼續惡化,建議修補社會安全體系,並藉機訓練勞工新技能。事後回顧,當時政府的作為與之不謀而合。

勞委會根據「2000年勞工政策白皮書」,有計畫地在逐步建構社會安全網。2001年八月召開的經發會,其中就業組的任務除了勞動法令鬆綁外,就是要加強就業安全,包括「制訂就業保險法」、「制訂大量解雇勞工保護法」、「修訂年資可攜帶式的勞工退休新制」等。這些劃時代的進步立法,不但對勞工有利,也有助於穩定勞資關係。但過去十幾年因為社會動盪,每次協商都破局。這次由於大家要救經濟的危機感,居然在經發會達成共識,並在其後數年,以「共識」之名順利通過立法院。

2000年經濟風暴中,發展出一套因應大規模失業的機制,並且建構了影響深遠的社會安全體系。民進黨執政的第一個四年,化危機為轉機,可以說相當成功。

陸、2008年馬上調降證交稅及遺贈稅

馬英九上台前揚言要起八年之衰,讓股市上兩萬點。沒想到股市魔神仔並不配合,五二○後持續狂跌。不管如何護盤、節能減碳、開放陸客來台、鬆綁對大陸投資上限、甚至宣布要開放陸資投入國內股市,竟然都無濟於事。許多把馬英九當作財神,投票給他,並以一生積蓄甚至舉債撲向股市的人,因而傾家盪產。

也許因為想不出其他辦法,馬政府開始動減稅的念頭。

7月底,行政院副院長兼賦稅改革委員會召集人邱正雄還表示,賦改會將以半年時間,研究開徵證券交易所得稅及土地交易所得稅的可行性與實施時機。言猶在耳,9月11日行政院端出的「振興股市十大方案」,不但沒有證所稅,反而包括為期半年的證交稅減半。 不料該日股市不但沒有上漲,反而大跌206點。財長李述德只好以「股市不能只看一天,半年後景氣可好轉」來自我解嘲。可是,證交稅減半徵收半年,將損失三百億元稅收,不知道那一項社會福利會因而被砍?

接下來是遺產稅。馬英九的競選政見本來只說要將遺產稅免稅額及扣除額,提高到2600萬元,反而是謝長廷承諾要將免稅額提高到3000萬元,並將遺產稅最高邊際稅率由50% 降低到10%。但7月23日,工商協進會與劉兆玄早餐,要求將遺產稅先調降至20%,將來完全廢除。劉兆玄表示贊同。

8月下旬,全國工業總會在電視上密集播放「減稅救經濟」的廣告,宣傳「稅負低才能發展經濟,稅負高則會經濟衰退」。蕭萬長、劉兆玄則配合發表談話,讚揚香港、新加坡因為稅率低,才能成為區域金融中心。

9月下旬,蕭萬長召集財經諮詢小組會議。報載「多名工商業者拿著民進黨總統候選人謝長廷的政見,建議馬政府取消或降低遺贈稅,以吸引海外資金進入台灣」。總統府發言人王郁琦說,會轉交給馬英九。

資方的呼籲馬上實現。10月16日,行政院會通過,將遺產稅免稅額從779萬提高至1200萬,贈與稅免稅額從111萬提高至220萬。兩者都從累進稅變成單一稅率,本來50%的最高邊際稅率則大幅降為10%。

柒、調降遺贈稅的真相

降遺產稅當然是圖利富人;為了平衡社會觀感,減稅方案也提高了個人綜合所得稅的扣除額,以讓一般人分沾雨露。據財政部估計,降低個人綜合所得稅,將使政府稅收減少154億元,由360 萬戶受益。至於降低遺贈稅,財政部說稅收會損失200億元,但沒有提到受益人數。財政部並非忘記,而是不好意思講。

表一是2007年的遺產稅實徵資料。每年申報約十萬件中,大約95%免稅,2007年只有5,296人必須繳稅。這是因為房屋土地乃按公告現值申報,而大多地區的公告現值只有市值的三成,因此不但純薪水階級不需要繳遺產稅,連小有資產者,即使繼承了價值一、兩千萬元房地產,扣去799萬元免稅額以及各種扣除額後,也未達扣繳門檻。

必須繳稅的裡頭,500件的稅率只有2%,2,280件的最高邊際稅率在11%以下,3,322件的最高邊際稅率在20%以下。真正適用50%邊際稅率的其實不到兩百人。換句話說,遺產稅對大多數的人影響很小,想要調降的只是極富之人。

從表一也可以看出,將免稅額由779萬提高到1,200萬固然可以使前四個級距約兩千人少繳9千元到22萬元,但真正的受益者是極富之人。

換句話說,提高所得稅扣除額雖然可以使360萬戶中產階級平均少繳四千元(但收入愈低降得愈少),交換到的卻是由極少數的人分享政府(即社會)損失的200億元遺贈稅。而且愈有錢的人省得愈多,頂端的兩百人可能少繳數億、甚至數十億。

這就是馬政府執政前五個月最大的成就「調降遺贈稅」的真相。只對極少數人有利,卻擴大了社會的不平等。

捌、調降遺產稅的理由及其不成理由

針對如此不合理的稅制「改革」,民進黨反對的聲音卻很微弱,甚至還有立委加碼,主張乾脆廢除遺產稅。除了表示民進黨的意識型態薄弱,漸與國民黨趨同外,還有幾個原因:首先,謝長廷競選總統時也提出相同主張;其次,因為少數個案就誤以為全民備受遺產稅的煎熬;更重要的是不求甚解,相信一些「專家」似是而非的理論。

以下是最流行的幾個理論,仔細檢驗,就可發現都有問題。

一、資金回流說:主張降低或取消遺產稅的人振振有辭,說資金外流都是因為遺產稅太高,只要降低遺產稅,資金就會回流,政府收到的反而會比以前多。

真的是這樣嗎?只要繼續問下去,就會發現沒有一個人拿得出實證資料支持這種說法。資金外移,主要原因絕非租稅,否則高稅率的歐洲早就垮了。重點在於投資環境、政治穩定性、以及人才。而人才喜歡流往何處,主要的吸引因素是生活品質,教育文化、與福利制度。美國稅率比台灣高得多多,大家卻拼命想去,即為一例。台灣應該努力將產業、社會、生活環境、教育品質全面升級。不此之圖,只想用減稅留住企業與人才,豈非緣木求魚?

二、重複扣稅說:有人說,在世時已經繳過所得稅,為什麼過世時還要再繳一次遺產稅?重複扣稅不公平。

這種說法似是而非。首先,由表一可知,大部分薪水階級,都不必繳遺產稅。要繳遺產稅的,恐怕都是因為擁有土地,或有來自股市的資本利得。可是台灣炒股票賺到的錢從來不必繳稅,哪有重複課稅的問題?

即使有人薪水所得極高,終身儲蓄超過免稅門檻而必須繳遺產稅,如此的重複課稅也並非不合理。賺得多,繳得多,量能課稅,回饋社會,不正是我們期望於下一代的價值嗎?

2001年2月18日,包括索羅斯、巴菲特、洛克菲勒,老蓋茨 (律師,比爾蓋茨之父) 等120位美國富豪在紐約時報上刊登連署書,要求國會不要取消遺產稅,以免影響稅收,讓貧窮家庭得不到必要的保健醫療及社會保障。巴菲特說,取消遺產稅,讓億萬富翁的下一代更富有,「等於挑選2000年奧運金牌得主的兒子擔任2020年的奧運隊選手」。人生而不平等,但應該「死而平等」,遺產稅正是小小的校正手段,可以避免貧富差距代代相傳,不斷擴大。

美國家對土地及證券交易所得嚴格課稅,遺產稅的邊際稅率仍然高達45%。台灣的所得稅制已經讓富人有太多漏洞可鑽,還要取消最後把關的遺產稅,合理嗎?

三、世界潮流說:廢除遺產稅論者說,中國沒有遺產稅,香港、新加坡最近也取消了,台灣再趕不上世界潮流,如何跟人家競爭?

可是,台灣真的要變成香港、新加坡、或中國嗎?根據陳聽安最近的統計,許多國家的最高遺產稅率超過50%,如荷蘭、盧森堡、奧地利等,日本是50%,法國與英國40%,韓國35%。加拿大雖然廢除遺產稅,卻引進資本利得稅,義大利、瑞典則以其他稅來取代。美國雖由55%降至45%,但將來是否再降還在爭論中。

可見遺產稅的世界潮流並非簡單的「降低」或「廢除」,而是用不同的方式維持稅制之合理與公平,以因應全球化的挑戰。像台灣這樣完全沒有配套,只想取消遺產稅的政府,恐怕絕無僅有。要談世界潮流,應該先對土地及證券交易所得課稅,才有資格說要取消遺產稅。

四、反正扣不到說:根據此一理論,鉅富早就將財產轉移出去了,只有暴斃而來不及轉移的以及中產階級才會被扣到遺產稅。為了防止這種「不公平」,應該取消遺產稅。

這種歪理真是得了便宜還賣乖,也挑戰了守法正派的價值觀。按照同樣的邏輯,很多人也透過避稅手段而不必繳所得稅,是不是乾脆連所得稅也廢除掉?

不合理的逃稅管道應該設法防堵。許多富豪為了要少繳遺贈稅,必須設立基金會或捐助基金會,也有其正面意義。好好管理基金會,就能發揮其社會功能。政府若雙手一攤,說反正扣不到就廢了吧;將來不但稅收流失,連社會公益事業與文化藝術活動也將萎縮,那是什麼樣的社會啊?

五、九牛一毛說:也有人說,遺產稅不過兩三百億,在整體稅收中是九牛一毛,而且課徵成本太高,廢之不足惜。

其實不然。遺產稅總額雖不多,但其社會意義重於財政意義。而且各地方政府可分配到80%的遺產稅,直轄市可分配到50%的遺產稅。對基層建設影響鉅大,豈可輕易降低或廢除?

遺產稅不是不能調整,但稅制改革都必須全盤考慮其合理性與公平性,並且不能傷及國家財政。目前提出的所謂理由,其實都不堅實,也沒有適當的配套。一旦開始實施,可能會像「六三三誓言」或「每天兩千陸客來台」一樣毛病百出。萬一承諾會回流的資金泡湯了,又損失兩百億稅收,誰要負責?

玖、反對黨應該要反對

正如體溫升高是身體出了毛病的警訊一樣,這次股市風暴也警告我們金融體系與經濟體質的潛在危機。馬政府要治標,或要治本都可以,但「調降證交稅及遺贈稅」卻是「頭痛醫腳,腳痛醫頭」,注定沒效果,令人懷疑是趁火打劫。

比較最近的兩次經濟風暴,2000年時民進黨政府的對策聚焦於人,專心解決失業問題,2008年馬政府的對策卻聚焦於股市。「人本主義」vs.「股本主義」,前者比較符合人民的需求。但民進黨似乎並非有意識地作對事情,行焉而不察,無法肯定自己的潛在價值,以致在這次「遺贈稅之役」乏善可陳。

遺贈稅調降案仍然必須由國會通過。雖說國民黨有四分之三的多數,但捍衛社會正義不必分藍綠。降低遺贈稅於資金回流並無幫助,只對極少數人有利,民進黨為此喪失形象極為不智。民進黨過去不管曾經作何主張,仍應根據具體證據,義無反顧地為人民反對。

作者劉進興為台灣科技大學教授,前勞委會顧問

(本文僅代表作者個人之意見,不代表本智庫之立場)

版權所有©2008 台灣新社會智庫 Taiwan SIG. All Rights Reserved.

最近更新: 2008-10-25