- 點擊數:7931

- 發佈:2024-06-20

前言

隨著全球醫療保健業務日益複雜,了解美國健保公司與藥局體系的運作對於塑造未來的醫療保健政策至關重要。世界衛生組織評估美國健保分數高於台灣(Lozano et al., 2020),其健保與藥局整併系統的運作模式對其他國家具有示範意義,尤其是在結合最新科技—如人工智能(AI)—來提升服務效率、降低成本和改進醫療品質上有卓越的表現。本文將深入探討美國健保公司的營運現狀,並分析藥局巨頭如何與健保公司、醫院診所系統相互依存、合作,共同構築起一個強大而高效的醫療服務網絡。更重要的是,本文亦探究健保公司如何利用人工智能,不僅在處理大量數據、預測醫療趨勢,以及在醫療和病患照護上的應用。具體而言,本文有三個研究目標,其一,分析目前美國健保系統的現況,其二,釐清美國藥局巨頭公司的發展,其三,探究美國龍頭健保公司營運情況及其在人工智能的運用與困境,並為台灣在健保公司管理、藥局發展、與醫療照護產業等議題上帶來具體的政策建議。

美國健保系統的現況

美國的健康保障體系複雜多樣,主要可分為公共保險和私人醫療保險兩大類,再細分為五種不同的保險計畫。公共保險包括聯邦醫療保險(Medicare)、醫療補助保險與兒童健康保險計畫(Medicaid, Child Health Insurance Program),以及退伍軍人事務部保險,納保率分別為18.4%、19.8%和3.5%(Yang, 2021),其中約60%的退伍軍人有軍人保險。公共保險的總納保率為34.8%,不同年齡層的保險給付情況有所不同,18歲以下的納保率為43.7%,18至64歲為22.0%,65歲以上為27.8%。私人醫療保險是美國健保系統中另一主要部分,保險給付68%的人口。其中,18歲以下的納保率達到54.3%,18至64歲的納保率為67.8%,而65歲以上人口的納保率則為64.2%。此外,職業提供之醫療保險也佔有相當大的比例,納保率為55.4%。儘管美國有廣泛的健康保障計劃,仍有約28,554,000人無任何健康保險,占總人口的8%。其中,18歲以下無保險的比例為4.2%,18至64歲無保險的比例較高,達到12.2%,65歲以上的無保險比例為10.1%(KelslerE-Starkey & Bunch, 2020)。。這顯示美國在提供普遍健康保障方面仍面臨挑戰。

聯邦醫療保險(Medicare)是美國提供給老年人和殘疾人的一項廣泛健康保障計劃,它包括四個主要部分。Part A是醫院保險,負責部分保險給付住院治療、熟練護理服務、安寧療護以及家庭護理的費用。Part B提供門診醫療保險,涵蓋醫生診療、外科手術、實驗室檢測、醫療器械及預防性檢查。Part C,又稱為Medicare Advantage(健康優勢計畫),是由私人保險公司提供的計劃,它結合Part A和Part B的保險給付,並可根據需要增加處方藥物保險給付(Part D),常見的完全保險給付包括健康檢查、視力和聽力檢查,同時對眼鏡和助聽器也提供部分保險給付。而Part D則專注於處方藥物的保險給付,為那些原始Medicare計劃不包括的藥物提供財務援助。要參加Part D,納保人需要已經有Part A或Part B的保險給付。這四部分共同構成一個全面的保障體系,旨在滿足不同納保人的各種健康保障需求。在2019年,美國聯邦醫療保險(Medicare)的總納保人數達到6250萬人。這個數字包括不同Medicare部分的納保人。在原費用服務計劃(FFS)中,包含Part A和/或Part B的納保人數為3900萬,這可能意味著有些納保人僅參加其中一部分,而有些則同時參加A部分和B部分。而有3400萬人選擇同時參加A部分和B部分的綜合方案。而專門只參加Part A的納保人為470萬,而只參加Part B的則顯著較少,僅30萬人。至於Medicare Advantage(Part C),其以私營保險公司運作、提供額外福利的計劃,共有2310萬人參加(Centers for Medicare & Medicaid Services, 2019)。處方藥物計劃(Part D)則涵蓋了4650萬納保人,這一數字反映處方藥在許多美國老年人醫療服務中的重要性。美國健保有一個龐大且分層的醫療保障體系,聯邦醫療保險在美國健保中更為核心關鍵部分。

美國藥局巨頭公司的發展

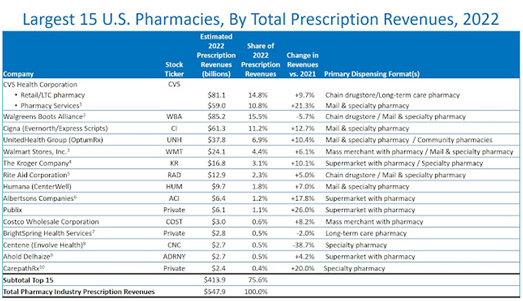

2022年美國前15大藥局依據處方藥收入的排名前五如下:第一,CVS Health Corporation 是排名第一的藥局,擁有14.8%的市場銷售額度,處方藥收入達到89.0億美元,並見證9.7%的增長(Robbins & Abelson, 2023)。其主要配送形式包括連鎖藥店/長期護理藥局及其藥局服務。Walgreens Boots Alliance 排名第二,處方藥收入為85.2億美元,占市場銷售額度的15.5%,但比前一年減少5.7%。其主要配送形式為連鎖藥店/郵寄及專業藥局。Cigna (Evernorth/Express Scripts) 排在第三,擁有11.2%的市場銷售額度,年收入為67.3億美元,並增長12.7%。它主要通過郵寄及專業藥局來配送處方藥。UnitedHealth Group 擁有6.9%的市場銷售額度,處方藥收入為51.8億美元,見證10.4%的增長。它的主要配送形式是通過其郵寄及社區藥局。Walmart Stores, Inc. 以4.4%的市場銷售額度和24.1億美元的處方藥收入排名第五,增長6.1%。它主要通過其商店內的藥局和郵寄/專業藥局來配送處方藥。其餘的十家公司包括克羅格、萊特艾德和Humana等,它們的市場銷售額度較小,但仍在各自的市場領域內發揮著作用。這15家藥局的總處方藥收入為413.9億美元,佔整個美國藥店處方藥收入的75.6%。圖一顯示除了Walgreens與BrightSpring之外,其他十餘間大型藥局在美國藥物市場中在2022年比2021年的市場獲利率呈現大幅增加。而這些藥局巨頭公司在處方藥收入專門的配送藥物的形式十分多元——如連鎖藥店、專業藥局以及郵寄服務等——前五大巨頭公司在市場中各據一方。上述藥局巨頭同時有些也是超市、保險公司、健康醫療診所與醫院、藥物福利管理者,在健康醫療上,帶給美國消費者的無比影響力(如圖二)(Fein, 2023b)。

圖ㄧ美國前十五大藥局公司在2021年、2022年市場獲利率之變化

資料來源:(Fein, 2023b)

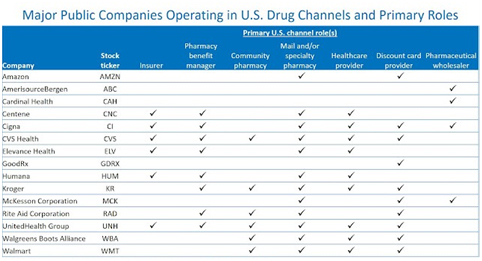

美國藥局在藥物流通渠道中扮演的多元角色。例如,CVS Health涵蓋藥物福利管理、社區藥局、郵購或特殊藥局等多個領域;UnitedHealth Group則在保險、藥物福利管理以及藥局服務領域都有所涉及。其他公司如Amazon和Walmart,則結合他們的零售巨頭地位進軍社區藥局和藥物批發市場。這種跨領域的經營模式不僅擴大這些公司的市場影響力,同時也提供更加一體化的健康解決方案,滿足消費者的多樣化需求。

圖二各大藥局公司具有的功能與角色差異

資料來源:(Fein, 2023b)

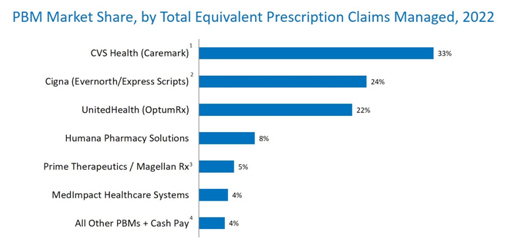

美國藥物福利管理者(pharmacy benefit manager,PBM)是第三方管理者,為商業醫療保險計劃、雇主自辦保險計劃、聯邦醫療保險D部分計劃、聯邦醫療保險計劃、和州政府僱員醫療保險計劃、醫療補助保險計劃等負責管理處方藥的保險計劃。2022年美國藥物福利管理(PBM)市場的銷售額度分佈,按照總等效處方索賠量來衡量可列出三大巨頭公司:第一,CVS Health(Caremark)以33%的市場銷售額度領先,其次是Cigna(Evernorth/Express Scripts)佔24%,第三為UnitedHealth(OptumRx)佔22%,這三家公司合計佔據市場近四分之三。其他參與者包括第四名的Humana Pharmacy Solutions佔8%,Prime Therapeutics/Magellan Rx3佔5%,MedImpact Healthcare Systems佔4%,以及其他PBM和現金支付合計佔4%(如圖三)。這些PBM公司主要負責管理處方藥的保險索賠和福利,它們作為中介,協商藥物價格、處理處方索賠和提供藥物成本相關的數據分析(Fein, 2023c)。

圖三各大藥局公司在藥物福利管理市場的銷售額度分佈

資料來源:(Fein, 2023c)

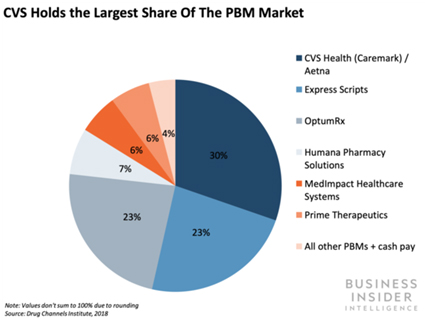

在PBM市場的銷售額度分佈中,CVS Health(Caremark)作為市場領導者的地位,其佔據30%的市場銷售額度。而在圖四,Express Scripts(隸屬於Cigna)和OptumRx(隸屬於UnitedHealth Group)分別各占有23%的銷售額度,並列為第二大藥物福利管理公司。其他參與者包括Humana Pharmacy Solutions佔7%,MedImpact Healthcare Systems佔6%,Prime Therapeutics佔4%,以及所有其他PBM和現金支付合計佔10%。這表明CVS Health在該領域有顯著的領先地位,而Express Scripts和OptumRx緊隨其後,共同佔據近一半的市場銷售額度。這些公司通過管理處方藥的福利和索賠來影響藥物的價格和流通,這是美國健康保險和藥物零售市場的重要部分(Santizo, 2023)。

圖四藥物福利管理市場中各大藥局所佔比例

資料來源:(Santizo, 2023)

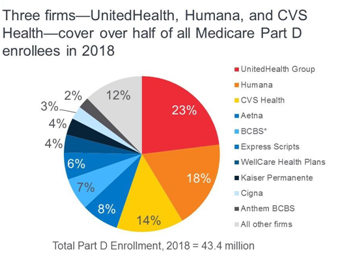

美國Medicare Part D(聯邦醫療保險處方藥計劃)的市場銷售額度分佈中,UnitedHealth Group、Humana和CVS Health三家公司合計保險給付超過一半的Medicare Part D納保人群(4340萬人),其中UnitedHealth Group占23%,Humana占18%,CVS Health占14%。這一統計凸顯這三家公司在聯邦醫療保險處方藥部分市場中的主導地位。其他顯著的參與藥局包括Aetna、藍十字藍盾(BCBS)、Express Scripts、WellCare Health Plans和Kaiser Permanente。這些巨頭大型公司掌控大部分市場銷售額度,而其他公司則佔有較小的銷售額度(Cubanski & Published, 2023)(如圖五)。

圖五各藥局巨頭公司聯邦醫療保險處方藥部分市場銷售額度

資料來源:(Cubanski & Published, 2023)

美國兩大龍頭健保公司之介紹:UnitedHealth Group、Humana

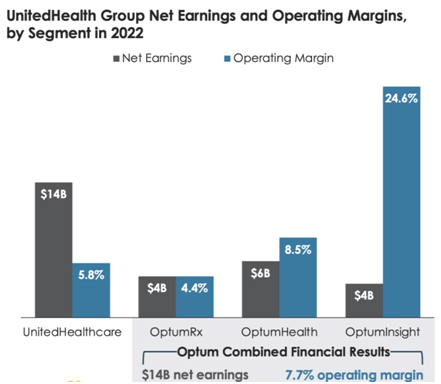

在這些健保與藥局巨頭公司中,聯合健康集團(UnitedHealth Group)最受矚目。聯合健康集團是一家業務多元的健保公司,該公司提供聯合健康保險(UnitedHealthcare)並與美國多個州政府合作,為民眾提供Medicaid與Medicare計畫,該健保保險給付範圍廣泛,在醫療補助保險(Medicaid)達到25個州跟該公司進行合作,而聯邦醫療保險(Medicare)更是擴及全美50州政府與其交易。聯合健康保險業務可以進一步細分為個人與團體計劃、聯邦醫療保險計劃、州政府醫療補助保險計劃以及全球計劃,其中全球計畫服務於全球125個國家,主要市場在巴西。其底下除了聯合健康保險以外,還有另一家Optum子公司,該子公司擁有13萬名員工,其快速成長和高額利潤,對聯合健康集團的總利潤貢獻將近五成(如圖六)。該子公司旗下有三個組織,第一個部門為OptumHealth,其擁有超過500間緊急照護中心和2萬名醫生,專注於為團體客戶提供客製化健康管理服務,其診所服務主要提供給聯合健康保險的團體保險客戶進行健康照護與醫療服務。第二個部門為OptumInsight,其作為一家專業的醫療資訊科技公司,利用龐大的數據庫為醫院、其他商業保險公司及政府醫療部門提供數據分析和處理,目前美國近700家醫院採用採用其醫療數據進行分析,以確切提供病患醫療處置以及病情預測,2023年更有超過100家醫院新加入。另外,美國頂尖醫療計劃採用該資料庫高達80%的服務,凸顯其在醫療資訊數據分析領域的迅速發展。第三個部門為OptumRx,其為一間藥物福利管理公司,扮演著醫療保險公司、病患、醫療機構與藥局之間的橋樑,通過管理大量病患資訊來審核藥物處方和保單,控制保費支出,並為患者提供個性化的服務及理賠協助(Healthcare, 2023; Myshko, 2024)。

圖六聯合健康集團的營收

資料來源:(Kotula, 2023)

Humana亦是美國其中一家最大的私人健康保險公司之一,主要經營聯邦醫療保險優勢計劃。該公司在政府資助計劃方面建立專業領域,其絕大多數醫療會員來自於個人和團體的聯邦醫療保險優勢計劃、醫療補助保險計劃以及為軍隊服務成員提供的Tricare計劃。Humana同時也在傳統的費用按服務方式醫療保險計劃中,針對老年人提供獨立的處方藥物保險。除了醫療保險外,Humana還提供一系列其他健康服務,包括初級保健、居家服務及藥物福利管理。該公司在2023年第一季其醫療保險優勢計劃中新增約35,000名納保人數,並在2023年年底達到19%的成員增長,達到約860,000名納保人數。2022年5月,Humana的CenterWell啟動12億美元的合資投資,以開設100家診所(Lagasse, 2024; Minemyer, 2024)。

2023年Humana在美國健保業的併購市場中與Cigna併購案並未成功。Cigna的董事長科爾達尼認為Cigna的股票價值被低估,因此他們回購股票以提高公司資本價值。他還提到,公司會考慮符合其戰略的收購,以及可能的資產出售以增值。Cigna仍在考慮出售其管理65歲及以上老年人的政府醫療保險業務,因其公司在該領域擴張戰略有所逆轉。Humana拒絕對併購案發表評論,而Cigna也未對併購談判作出回應,但此消息已由《華爾街日報》和《路透社》等媒體報導。Cigna和Humana的市值分別為770億美元和590億美元,兩家公司在針對美國老年人的醫療保險計劃方面存在業務重疊,其中Humana在醫療保險業務方面規模更大、盈利能力更強,具有併購的條件,然而,在監管環境方面,併購案面臨反壟斷的違法問題。以前類似的併購交易因反壟斷法而失敗,例如2017年Elevance Health(當時名為Anthem)放棄以480億美元收購Cigna的併購交易,以及CVS Health收購Humana的交易也因法院判決而告吹。Humana此次併購談判和計畫亦在監管挑戰和市場反應下難以成行(Sen & Sen, 2023)。

UnitedHealth Group、Humana健保公司在人工智慧的發展與困境

聯合健康集團從2018年起即將人工智慧nH Predict引入患者醫療健康數據分析,以評估每位患者從診療到出院所需要的時間,並援以作為提供保險補助費用的期限,然而,在2023年聯合健康集團卻遭遇關於人工智能應用的失誤。兩名被聯合健康集團從拒絕健康保險給付的已故患者遺屬對聯合健康集團從提起訴訟,並尋求為處於類似情況的其他患者授予集體訴訟地位,這可能影響全國範圍內的數以千計患者。該公司被指控使用一個存在重大缺陷的人工智能算法—nH Predict,該演算法錯誤而拒絕將老年患者關鍵的治療康復期間納入健康保險給付期限,從而使醫生的專業判斷遭到質疑。這一問題起始於2019年11月,而該系統到現在仍繼續執行中。根據美國高院法庭調查,該演算法負責估計Medicare Advantage計劃患者在經歷急性傷害、疾病或其他事件後所需的後期護理期限,包括來自家庭衛生機構、熟練護理院和住院康復中心的治療和熟練護理需要康復的時間等,以此評估時間作為保險給付時間,如果病患復原超過該期限,則應要自費。UnitedHealthcare在此訴訟中,被控告其運用該演算法迫使一些患者不得不提前離開康復計劃和護理設施,且病患被迫動用個人儲蓄來支付原本應由政府資助的Medicare Advantage計劃來支付其護理服務。這場訴訟凸顯在利用人工智能技術時需謹慎處理的問題,尤其是對民眾健康和生命具有重大的影響,公司需要更謹慎的演算技術搭配其他評估流程(Mole, 2023)。

Humana醫療保險公司首席數據與分析官SlawekKierner在組織中推行人工智能(AI)方面擁有獨特見解。Kierner加入Humana前,在微軟有著豐富的經驗,曾擔任PowerBI、Dynamics、Cloud和AI的首席數據與分析官。2018年12月,當Kierner加入Humana這家財富42強的醫療保險提供商時,他面對的挑戰之一是如何在一個多年來未曾使用AI技術、卻運作良好的組織中引入這一創新技術。Kierner在Humana引進人工智能,此一過程不僅涉及技術的選擇和實施,還包括對組織文化、流程和人員的重新塑造,以便將AI融入公司日常業務之中,從而提高效率、降低成本並改善客戶體驗(Khodabandeh, 2020)。

結論與建議

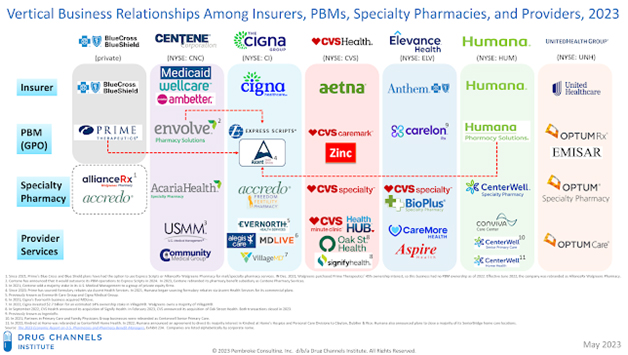

本文深入剖析美國健保公司、藥局、診所及醫院體系交織於同一結構下運作及其在人工智能領域的革新應用,該一整合結構提升醫療服務品質和效率。美國健保在世界健康保險中成績表現比台灣佳,其健保系統運作和技術應用上具有獨特的經驗,足以提供台灣健保公司、藥局結構與醫療制度、更新健康保險政策轉型時提供寶貴的借鏡。此外,美國藥局巨頭公司的發展經驗對於台灣藥局業的創新與轉型同樣具有啟示作用。2023年美國前七大保險公司、藥物福利管理公司(PBMs)、專業藥局,以及醫療服務提供者互相整併之間縱向商業關係。在這個複雜的醫療生態系統中,保險公司如UnitedHealthcare、Humana、Cigna等,提供基本的醫療保險保險給付,同時透過旗下的PBMs例如OptumRx和Humana Pharmacy Solutions來管理處方藥物的利益。這些PBMs與專業藥局如CVS Specialty或Accredo緊密合作,後者專注於提供特定慢性或複雜病狀的藥物。除此之外,還有提供者服務機構,它們協助提高醫療服務的品質和可及性,例如OptumCare和CareMore Health。這樣的縱向整合,允許這些公司在提供醫療服務的同時,也能更有效地控制成本並改善患者的醫療經驗。透過這一系列網絡與組織共同促進醫療保健行業的協同工作和創新發展(如圖七)(Fein, 2023c)。此外,政策制定者更應實施數據驅動和人工智能技術的健康保險數據管理政策,鼓勵醫院、診所、保險公司、健保局、藥局等行業進行任務型合作、整併,以整合資源,並針對人工智能在健保公司財務運作、醫療照護診察、治療與復原、保險理賠等數據整併分析。通過這些策略的執行,不僅能夠提升台灣醫療保健系統的整體效能,還能為民眾帶來高品質的健康保障。特別是在人工智能快速發展的今日,如何透過人工智能融入醫療診療復原評估與保險理賠整合的數據分析,應是所有衛生政策制定者最重要需要面對的主題。

圖七美國健保公司、藥物福利管理公司、藥局、醫院之間縱向與橫向整合關係

資料來源:(Fein, 2023c)

參考書目

Centers for Medicare & Medicaid Services. (2019, November 13). Medicare Program; Medicare Part B Monthly Actuarial Rates, Premium Rates, and Annual Deductible. Federal Register. https://www.federalregister.gov/documents/2019/11/13/2019-24440/medicare-program-medicare-part-b-monthly-actuarial-rates-premium-rates-and-annual-deductible

Cubanski, J., & Published, A. D. (2023, July 26). Key Facts About Medicare Part D Enrollment and Costs in 2023. KFF. https://www.kff.org/medicare/issue-brief/key-facts-about-medicare-part-d-enrollment-and-costs-in-2023/

Fein, A. J. (2023a). Mapping the Vertical Integration of Insurers, PBMs, Specialty Pharmacies, and Providers: A May 2023 Update. https://www.drugchannels.net/2023/05/mapping-vertical-integration-of.html

Fein, A. J. (2023b). The Top 15 U.S. Pharmacies of 2022: Market Shares and Revenues at the Biggest Companies. https://www.drugchannels.net/2023/03/the-top-15-us-pharmacies-of-2022-market.html

Fein, A. J. (2023c). The Top Pharmacy Benefit Managers of 2022: Market Share and Trends for the Biggest Companies. https://www.drugchannels.net/2023/05/the-top-pharmacy-benefit-managers-of.html

Healthcare, G. (2023, April 7). UnitedHealth Group hits a milestone in vertical integration. Gist Healthcare. https://gisthealthcare.com/unitedhealth-group-hits-a-milestone-in-vertical-integration/

KelslerE-Starkey, K., & Bunch, L. N. (2020). Health Insurance Coverage in the United States: 2019. Census.Gov. https://www.census.gov/library/publications/2020/demo/p60-271.html

Khodabandeh, S. R. and S. (2020, October 20). Advancing Health Care With AI: Humana’s SlawekKierner Talks Synthetic Data and Real Lives. MIT Sloan Management Review. https://sloanreview.mit.edu/audio/advancing-health-care-with-ai-humanas-slawek-kierner-talks-synthetic-data-and-real-lives/

Kotula, H. (2023, April 9). UnitedHealth Group hits a milestone in vertical integration. HENRY KOTULA. https://henrykotula.com/2023/04/09/unitedhealth-group-hits-a-milestone-in-vertical-integration/

Lagasse, J. (2024). Humana posts $541 million loss in Q4, blames high Medicare Advantage costs. Healthcare Finance News. https://www.healthcarefinancenews.com/news/humana-posts-541-million-loss-q4-blames-high-medicare-advantage-costs

Lozano, R., etal. (2020). Measuring universal health coverage based on an index of effective coverage of health services in 204 countries and territories, 1990–2019: A systematic analysis for the Global Burden of Disease Study 2019. The Lancet, 396(10258), 1250–1284. https://doi.org/10.1016/S0140-6736(20)30750-9

Minemyer, P. (2024). Humana CEO says utilization spike could drive broad MA repricing. https://www.fiercehealthcare.com/payers/humanas-stock-tumbles-pre-market-it-posts-541m-loss-q4

Mole, B. (2023, November 16). UnitedHealth uses AI model with 90% error rate to deny care, lawsuit alleges. Ars Technica. https://arstechnica.com/health/2023/11/ai-with-90-error-rate-forces-elderly-out-of-rehab-nursing-homes-suit-claims/

Myshko, D. (2024, January 12). UnitedHealth Group’s Revenue Grew Almost 15% in 2023. Managed Healthcare Executive. https://www.managedhealthcareexecutive.com/view/unitedhealth-group-s-revenue-grew-almost-15-in-2023

Robbins, R., & Abelson, R. (2023, December 5). CVS Says It Will Change the Way Its Pharmacies Are Paid. The New York Times. https://www.nytimes.com/2023/12/05/business/cvs-pharmacy-drug-prices.html

Santizo, A. (2023). How CVS Health Creates Competitive Advantage through Global Supply Chains. Journal of Global Awareness, 4(1).

Sen, A., & Sen, A. (2023, December 11). Cigna abandons pursuit of Humana, plans $10 billion share buyback. Reuters. https://www.reuters.com/markets/deals/us-health-insurer-cigna-scraps-deal-buy-humana-wsj-2023-12-10/

Yang, J. (2021). Medicare—Statistics & Facts. Statista. https://www.statista.com/topics/1167/medicare/

作者 黃芳誼 為佛羅里達大學社會學博士